Под эффективной процентной ставкой понимается процентная ставка. Эффективная ставка процента

Рассчитаем в MS EXCEL эффективную годовую процентную ставку и эффективную ставку по кредиту.

Эффективная ставка возникает, когда имеют место .

Понятие эффективная ставка встречается в нескольких определениях. Например, есть Эффективная (фактическая) годовая

процентная ставка, есть Эффективная ставка по вкладу

(с учетом капитализации), есть Эффективная процентная ставка по потребительским кредитам

. Разберемся, что эти ставки из себя представляют и как их рассчитать в MS EXCEL.

Эффективная (фактическая) годовая процентная ставка

В MS EXCEL есть функция ЭФФЕКТ(номинальная_ставка, кол_пер), которая возвращает эффективную (фактическую) годовую

процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году

, в которые начисляются сложные проценты. Под номинальной ставкой здесь понимается, годовая ставка, которая прописывается, например, в договоре на открытие вклада.

Предположим, что начисляются m раз в год. Эффективная годовая процентная ставка дает возможность увидеть, какая годовая ставка позволит достичь такого же финансового результата, что и m-разовое наращение в год по ставке i/m, где i – номинальная ставка.

При сроке контракта 1 год по имеем:

S = Р*(1+i/m)^m – для сложных процентов, где Р – начальная сумма вклада.

S = Р*(1+iэфф) – для простых процентов

Так как финансовый результат S должен быть, по определению, одинаков для обоих случаев, приравниваем оба уравнения и после преобразования получим формулу, приведенную в справке MS EXCEL для функции ЭФФЕКТ()

iэфф =((1+i/m)^m)-1

Примечание . Если задана эффективная годовая процентная ставка, то величина соответствующей ей годовой номинальной процентной ставки рассчитывается по формуле

или с помощью функции НОМИНАЛ(эффективная_ставка, кол_периодов). См. файл примера .

Эффективная ставка по вкладу

Если договор вклада длится, скажем, 3 года, с ежемесячным начислением по сложным процентам по ставке i, то Эффективная ставка по вкладу вычисляется по формуле:

iэфф =((1+i/12)^(12*3)-1)*(1/3)

или через функцию ЭФФЕКТ(): iэфф= ЭФФЕКТ(i*3;3*12)/3

Для вывода формулы справедливы те же рассуждения, что и для годовой ставки:

S = Р*(1+i/m)^(3*m) – для сложных процентов, где Р – начальная сумма вклада.

S = 3*Р*(1+iэфф) – для простых процентов (ежегодной капитализации не происходит, проценты начисляются раз в год (всего 3 раза) всегда на первоначальную сумму вклада).

Если срок вклада =1 году, то Эффективная ставка по вкладу = Эффективной (фактической) годовой процентной ставке (См. файл примера

).

Эффективная процентная ставка по потребительским кредитам

Эффективная ставка по вкладу и Эффективная годовая ставка используются чаще всего для сравнения доходности вкладов в различных банках. Несколько иной смысл закладывается при расчете Эффективной ставки по кредитам, прежде всего по потребительским. Эффективная процентная ставка по кредитам используется для сравнения различные кредитных предложений банков.

Эффективная процентная ставка по кредиту отражает реальную стоимость кредита с точки зрения заёмщика, то есть учитывает все дополнительные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Такими дополнительными выплатами являются банковские комиссии - комиссии за открытие и ведение счёта, за приём в кассу наличных денег и т.п., а также страховые выплаты.

По закону банк обязан прописывать в договоре эффективную ставку по кредиту. Но дело в том, что заемщик сразу не видит кредитного договора и поэтому делает свой выбор, ориентируясь лишь на номинальную ставку, указанную в рекламе банка.

Для создания расчетного файла в MS EXCEL воспользуемся Указаниями Центробанка РФ от 13 мая 2008 года № 2008-У «О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита» (приведена Формула и порядок расчета эффективной процентной ставки), а также разъяснительным письмом ЦБ РФ № 175-Т от 26 декабря 2006 года, где можно найти примеры расчета эффективной ставки (см. здесь http://www.cbr.ru/publ/VesnSearch.aspx ).

Эффективную ставку по кредиту рассчитаем используя функцию ЧИСТВНДОХ()

. Для этого нужно составить график платежей по кредиту и включить в него все дополнительные платежи.

Пример

. Рассчитаем Эффективную ставку по кредиту со следующими условиями:

Сумма кредита - 250 тыс. руб., срок - 1 год, дата договора (выдачи кредита) – 17.04.2004, годовая ставка – 15%, число платежей в году по аннуитетной схеме – 12 (ежемесячно). Дополнительные расходы – 1,9% от суммы кредита ежемесячно, разовая комиссия – 3000р. при открытии банковского счета.

Сначала составим График платежей по кредиту с учетом дополнительных расходов (см. файл примера Лист Кредит

).

Затем сформируем Итоговый денежный поток заемщика (суммарные платежи на определенные даты).

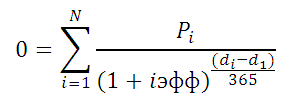

Эффективную ставку по кредиту iэфф определим используя функцию ЧИСТВНДОХ (значения, даты, [предп]). В основе этой функции лежит формула:

Где, Pi = сумма i-й выплаты заемщиком; di = дата i-й выплаты; d1 = дата 1-й выплаты (начальная дата, на которую дисконтируются все суммы).

Учитывая, что значения итогового денежного потока находятся в диапазоне G22:G34

, а даты выплат в B22:B34

, Эффективная ставка по кредиту для нашего случая может быть вычислена по формуле =ЧИСТВНДОХ(G22:G34;B22:B34)

. Получим 72,24%.

Значения Эффективных ставок используются при сравнении нескольких кредитов: чья ставка меньше, тот кредит и более выгоден заемщику.

Но, что за смысл имеет 72,24%? Может быть это соответствующая ставка по простым процентам? Рассчитаем ее как мы делали в предыдущих разделах:

Мы переплатили 80,77т.р. (в виде процентов и дополнительных платежей) взяв кредит в размере 250т.р. Если рассчитать ставку по методу простых процентов, то она составит 80,77/250*100%=32,3% (срок кредита =1 год). Это значительно больше 15% (ставка по кредиту), и гораздо меньше 72,24%. Значит, это не тот подход, чтобы разобраться в сути эффективной ставке по кредиту.

Теперь вспомним принцип временной стоимости денег: всем понятно, что 100т.р. сегодня – это значительно больше, чем 100т.р. через год при 15% инфляции (или, наоборот - значительно меньше, если имеется альтернатива положить эту сумму в банк под 15%). Для сравнения сумм, относящихся к разным временным периодам используют дисконтирование, т.е. . Вспомнив формулу Эффективной ставки по кредитам, увидим, что для всех платежей по кредитам рассчитывается их приведенная стоимость к моменту выдачи кредита. И, если мы хотим взять в 2-х банках одну и туже сумму, то стоит выбрать тот банк, в котором получается наименьшая приведенная стоимость всех наших платежей в погашение кредита. Почему же тогда не сравнивают более понятные приведенные стоимости, а используют Эффективную ставку? А для того, чтобы сравнивать разные суммы кредита: Эффективная ставка поможет, если в одном банке дают 250т.р. на одних условиях, а в другом 300т.р. на других.

Итак, у нас получилось, что сумма всех наших платежей в погашение основной суммы кредита дисконтированных по ставке 72,24% равна размеру кредита (это из определения эффективной ставки). Если в другом банке для соблюдения этого равенства потребуется дисконтировать суммы платежей идущих на обслуживание долга по бо

льшей ставке, то условия кредитного договора в нем менее выгодны (суммы кредитов могут быть разными). Поэтому, получается, что важнее не само значение Эффективной ставки, а результат сравнения 2-х ставок (конечно, если эффективная ставка значительно превышает ставку по кредиту, то это означает, что имеется значительное количество дополнительных платежей: убрав файле расчета все дополнительные платежи получим эффективную ставку 16,04% вместо 72,24%!).

Примечание . Функция ЧИСТВНДОХ() похожа на ВСД() (используется для расчета ), в которой используется аналогичное дисконтирование регулярных платежей, но на основе номера периода выплаты, а не от количества дней.

Использование эффективной ставки для сравнения кредитных договоров с разными схемами погашения

Представим себе ситуацию, когда в 2-х разных банках нам предлагают взять в кредит одинаковую сумму на одинаковых условиях, но выплата кредита в одном будет осуществляться , а в другом по (равновеликими платежами). Для простоты предположим, что дополнительные платежи не взимаются. Зависит ли значение эффективной ставки от графика погашения? Сразу даем ответ: зависит, но незначительно.

В файле примера на листе Сравнение схем погашения (1год) приведен расчет для 2-х различных графиков погашения (сумма кредита 250 т.р., срок =1 год, выплаты производятся ежемесячно, ставка = 15%).

В случае дифференцированных платежей Эффективная ставка по кредиту = 16,243%, а в случае аннуитета – 16,238%. Разница незначительная, чтобы на ее основании принимать решение. Необходимо определиться какой график погашения больше Вам подходит.

При увеличении срока кредита разница между Эффективными ставками практически не изменяется (см. файл примера Лист Сравнение схем погашения (5лет) ).

Примечание . Эффективная годовая ставка, рассчитанная с помощью функции ЭФФЕКТ() , дает значение 16,075%. При ее расчете не используются размеры фактических платежей, а лишь номинальная ставка и количество периодов капитализации. Если грубо, то получается, что в нашем частном случае (без дополнительных платежей) отличие эффективной ставки по кредиту от номинальной (15%) в основном обусловлено наличием периодов капитализации (самой сутью сложных процентов).

Примечание . Сравнение графиков погашения дифференцированными платежами и по аннуитетной схеме .

Примечание. Эффективную ставку по кредиту можно рассчитать и без функции ЧИСТВНДОХ() - с помощью Подбора параметра. Для этого в файле примера на Листе Кредит создан столбец I (Дисконтированный денежный поток (для Подбора параметра)). В окне инструмента Подбор параметра введите значения указанные на рисунке ниже.

После нажатия кнопки ОК, в ячейке I18 будет рассчитана Эффективная ставка совпадающая, естественно, с результатом формулы ЧИСТВНДОХ() .

Эффективная процентная ставка по кредиту (как и практически любому другому финансовому инструменту) – это выражение всех будущих денежных платежей (поступлений от финансового инструмента), содержащихся в условиях договора, в приведенном к годовой процентной ставке показателе. То есть это та реальная ставка, которую заемщик будет платить за пользование деньгами банка (инвестор – получать). Здесь учитывается сама процентная ставка, указанная в договоре, все комиссии, схемы погашения, срок кредита (вклада).

Расчет эффективной ставки по кредиту в Excel

В Excel существует ряд встроенных функций, которые позволяют рассчитать эффективную процентную ставку как с учетом дополнительных комиссий и сборов, так и без учета (с опорой только на номинальную ставку и срок кредитования).

Заемщик взял кредит на сумму 150 000 рублей. Срок – 1 год (12 месяцев). Номинальная годовая ставка – 18%. Выплаты по кредиту укажем в таблице:

Поскольку в примере не предусмотрено дополнительных комиссий и сборов, определим годовую эффективную ставку с помощью функции ЭФФЕКТ.

Вызываем «Мастер функций». В группе «Финансовые» находим функцию ЭФФЕКТ. Аргументы:

- «Номинальная ставка» - годовая ставка по кредиту, указанная в договоре с банком. В примере – 18% (0,18).

- «Количество периодов» - число периодов в году, за которые начисляются проценты. В примере – 12 месяцев.

Эффективная ставка по кредиту – 19,56%.

Усложним задачу, добавив единовременную комиссию при выдаче кредита в размере 1% от суммы 150 000 рублей. В денежном выражении – 1500 рублей. Заемщик на руки получит 148 500 рублей.

Мы внесли в столбец с ежемесячными платежами 148 500 со знаком «-», т.к. эти деньги банк сначала отдает. Платежи, которые вносит заемщик в кассу впоследствии, являются для банка положительными. Внутреннюю ставку доходности считаем с точки зрения банка: он выступает в качестве инвестора.

Функция дала эффективную ежемесячную ставку 1,69%. Для расчета номинальной ставки результат умножим на 12 (срок кредитования): 1,69% * 12 = 20,28%. Пересчитаем эффективную процентную ставку:

Единовременная комиссия в размере 1% повысила фактическую годовую процентную ставку на 2,72%. Стало: 22,28%.

Добавим в схему выплат по кредиту ежемесячный сбор за обслуживание счета в размере 300 рублей. Ежемесячная эффективная ставка будет равна 2,04%.

Номинальная ставка: 2,04% * 12 = 24,48%. Эффективная годовая ставка:

Ежемесячные сборы увеличили ее до 27,42%. Но в кредитном договоре по-прежнему будет стоять цифра 18%. Правда, новый закон обязует банки указывать в кредитном договоре эффективную годовую процентную ставку. Но заемщик увидит эту цифру после одобрения и заключения договора.

Чем отличается лизинг от кредита

Лизинг – это долгосрочная аренда транспорта, объектов недвижимости, оборудования с возможностью их дальнейшего выкупа. Лизингодатель приобретает имущество и передает его на основании договора физическому / юридическому лицу на определенных условиях. Лизингополучатель пользуется имуществом (в личных / предпринимательских целях) и платит лизингодателю за право пользования.

По сути, это тот же кредит. Только имущество будет принадлежать лизингодателю до тех пор, пока лизингополучатель полностью не погасит стоимость приобретенного объекта плюс проценты за пользование.

Расчет эффективной ставки по лизингу в Excel проводится по той же схеме, что и расчет годовой процентной ставки по кредиту. Приведем пример с другой функцией.

Входные данные:

Можно пойти по уже проторенному пути: рассчитать внутреннюю ставку доходности, а потом умножить результат на 12. Но мы используем функцию ЧИСТВНДОХ (возвращает внутреннюю ставку доходности для графика денежных потоков).

Аргументы функции:

Эффективная ставка по лизингу составила 23,28%.

Расчет эффективной ставки по ОВГЗ в Excel

ОВГЗ – облигации внутреннего государственного займа. Их можно сравнить с депозитами в банке. Так как точно также вкладчик получает возврат всей суммы вложенных средств плюс дополнительный доход в виде процентов. Гарантом сохранности средств выступает центральный банк.

Эффективная ставка позволяет оценить настоящий доход, т.к. учитывает капитализацию процентов. Для примера «приобретем» годичные облигации на сумму 50 000 под 17%. Чтобы рассчитать свой доход, используем функцию БС:

Предположим, что проценты капитализируются ежемесячно. Поэтому 17% делим на 12. Результат в виде десятичной дроби вносим в поле «Ставка». В поле «Кпер» вводим число периодов капитализации. Ежемесячные фиксированные выплаты получать не будем, поэтому поле «Плт» оставляем свободным. В графу «Пс» вносим сумму вложенных средств со знаком «-».

В окошке сразу видна сумма, которую можно выручить за облигации в конце периода. Это и есть денежное выражение начисленных сложных процентов.

Обращаясь в банк за заемными средствами в первую очередь, клиенты смотрят на размер процентов, которые сопровождают ту или иную кредитную программу. Это касается различных ссуд, от ипотечной до потребительской.

Информация о полном размере переплат дает заемщикам возможность с точностью определить преимущества и недостатки той или иной кредитной программы, выбрать подходящее предложение.

О том, чем отличаются номинальная процентная ставка от результативной, о функциях и расчете полной ссудной нормы, читайте далее в материале.

Расшифровка понятия «эффективная процентная ставка». В чем разница между годовым и номинальным показателем?

Основным понятие в кредитном деле считается термин — эффективная процентная ставка — effective rate. Доступными словами — обозначение представляет собой суммарное число комиссий и платежей, которые плательщик обязуется вносить установленный период кредитования. Фактически это общая стоимость ссуды.

Согласно действующего законодательства, цеденты должны уведомлять своих потребителей о полном размере предполагаемого займа и сразу же предупреждать о величине продуктивной дивидендной нормы.

Но, как показывает практика, на деле это происходит другим способом. Рекламные компании ипотечных, потребительских, автокредитов звучат так: “Займ на покупку авто без переплат”, “ Кредит на жилье под 0 %”.

Такими сказочными предложениями богатеют билборды и сеть Интернет. Посетив отделение банка и погрузившись в сферу кредитования, потребители встречаются с ошарашивающими суммами, характеризующиеся долговыми обязательствами заемщиков.

Дабы рассчитать результативный ссудный оклад применяют специальную формулу, с которой можно работать как самостоятельно, так и с помощью финансовых экспертов. На официальных сайтах некоторых банковских учреждений представлены профессиональные кредитные калькуляторы, позволяющие определить полный объем привилегированных акций по кредиту.

Потребители ошибаются в том, когда утверждают, что номинальная процентная ставка и эффективная ставка по кредиту это одно и тоже, ведь это совершенно разные понятие.

Если второе определение характеризует полную стоимость ссуды, то номинальный процент — это сумма переплаты по займу за год кредитования.

К примеру, если гражданин взял в долг 1000 рублей и при этом переплата за текущий год составила 250 рублей, это значит, что номинальная процентная ставка равна 25 %. Эти данные сообщаются потребителям при первом обращении к банковским сотрудникам.

Функциональное предназначение эффективной процентной ставки

Продуктивная норма процента — это величина, которая считается общепринятой и широко распространенной в банковской структуре. Она используется с информативной целью, для просвещение клиентской базы в вопросах той или иной кредитной программы, то есть выполняет сравнительную функцию, в результате чего потребители получают возможность воспользоваться выгодным долговым предложением.

Так как кредиторы применяют различные способы расчета действенных привилегированных акций, то размеры окладов, оглашаемых банков не всегда складывается так, что самая низкая ставка говорит о наиболее выгодном кредите.

Бывает так, что высокий заемный дивиденд характеризует более лояльную результативную норму взысканий. Поэтому эксперты рекомендуют потребителям с выбором выгодной ссуды обращаться к компетентным специалистам.

Споры относительно экономичных окладных взысканий в банковской сфере особо проявились в 2007 году, после того как коммерческие учреждения получили распоряжение о том, что обязуются полностью информировать граждан о размерах процентов.

Как показала практика, такое информативное назначение действенной нормы процента стало нерациональным, невостребованным и неудобным. Ведь плательщики хотят не расчетов, а услышать конкретные суммы переплат по кредиту, а ссудную долю переплат универсализировать невозможно, так как в расчеты включают комиссии, возникшие после подписания кредитного соглашения.

Способы влияние на размер суммарной стоимости ссуды

Рядом с вопросом о том, что такое эффективная процентная ставка по кредиту возникает еще один, гласящий о методах увеличения и снижения ее размеров. Граждан волнует то, является ли эта кредитная величина сталой или же на нее можно повлиять.

Ответ к этой задачи кроется в условиях кредитования, то есть если заемщик оформляет займ на срок 12 месяцев, то комиссионные взыскания делятся именно на этот период.

В случае увеличения срока обслуживания, например, до 36 месяцев, квоты расписываются на более длительный период, а это значит, что в первом случае эффективная процентная ставка является значительнее.

На размер полной стоимости инвестирования влияет и выбранный метод погашения ссуды. Как известно, плательщики могут вносить долг как аннуитетными, так и дифференцированными частями.

Также по доверенности банка платежи могут быть буллитными, то есть пользователь в первую очередь вносит наросшие части, а после уже рассчитывается с основным телом кредита.

Так вот минимальный объем полной стоимости займа наблюдается при дифференцированных взносах, когда вначале погашается максимальная часть долга, а оставшаяся сумма выплачивается частями, размер которых идет на уменьшение.

Теория вычисления годовой процентной ставки по займу. Как правильно произвести расчеты результативного ссудного взыскания?

Планируя оформить банковскую ссуду, каждый заявитель имеет законное право знать достоверную информацию о полной стоимости долговых средств до подписания генерального соглашения.

Это нужно, чтобы клиент смог объективно оценить расходы, сравнить переплаты с другими банковскими предложениями.

Расчет эффективной ставки по кредиту можно произвести самостоятельно, опираясь на общедоступные формулы или привлечь к процессу профессиональных финансистов, так как правильно подвести итоги самостоятельно получалось крайне редко.

Общая стоимость займа включает в себя показатели платежей по:

- внесению основного долга;

- погашению процентов по займу;

- комиссии за выдачу, открытие, обслуживание спонсорства;

- услугам государственных структур, оформивших регистрацию залогового имущества;

- услугам страховых компаний.

Согласно закону, в состав нормы годового процента не включаться комиссии за досрочное или частичное погашение долга, а также различные неустойки, связанные с просрочкой, так как такие нюансы не могут быть просчитаны наперед и входят в дело при необходимости.

Для определения полного годового взыскания используют формулы разных форматов. Однако для простоты и легкости финансового процесса рекомендуют применять следующею парадигму:

Рассмотрим значения показателей, где:

- i – общая результативная норма (%);

- S – суммарное число всех выплат по инвестициям;

- S0 – сумма выданного займа;

- n – период обслуживания (указывается количество месяцев).

Дабы выполнение экономической операции было более понятным, сравним два примера расчета с разным сроком кредитования, в первом примере посчитаем фигурирующим числом станет срок в 12 месяцев, во втором в 36 месяцев. Сумма займа в данном случае составляет 50 000 рублей, под 22 % годовых. Суммарное число выплат 56 157 рублей.

Итак, задачу можно решить поэтапно:

- 56 157 / 50 000 — 1 = 0,12314

- 12/12 = 1

- 0,12314/ 1= 0,12314

- 0,12314 * 100 = 12,31 %

Это значит, что размер продуктивной величины составляет 12,31%, что равно 6 157 рублей.

За три года, этот показатель будет следующим:

- 56 157/50000 — 1 = 0,12314

- 36/12= 3

- 0,12314/ 3=0, 0410

- 0, 0410 * 100 = 4, 1 %

Это свидетельствует о том, что чем больше срок кредитования, тем меньше результативный годовой оклад по ссуде.

Таким образом, можно сказать, что раскрытая банковская информация о реальных переплатах по тому или иному займу дает потребителям возможность не только определить для себя выгодное предложение, а и рассмотреть собственные шансы на выплату установленного долга, дабы исключить шансы неуплаты и рискованных просрочек по кредиту.

(Effective Rate of Interest) — ставка, на основе которой осуществляется ожидаемого потока будущих денежных платежей или поступлений в течение ожидаемого срока действия (существования) к чистой балансовой стоимости (амортизированной стоимости) этого финансового инструмента.

Эффективная ставка процента используется в банках при первоначальном признании финансового инструмента в с целью обеспечения подготовки банками в соответствии с . Эффективная ставка процента обеспечивает одинаковый уровень доходности (затратности) путем равномерного распределения доходов и расходов на все периоды в течение срока действия финансового инструмента.

Эффективная ставка процента применяется для:

- признания процентных доходов (расходов) по финансовому инструменту;

- оценки финансовых инструментов, учитываемых по амортизированной стоимости (кредитов, депозитов, долговых ценных бумаг);

- вычисления приведенной стоимости будущих денежных потоков для расчета обесценения финансовых активов.

Банки применяют по таким финансовым инструментам:

- кредитам и депозитам ;

- кредитам (возобновляемая ).

Эффективная ставка процента рассчитывается следующим образом:

- определяются исходные данные для денежных потоков:

- чистая балансовая стоимость при первоначальном признании финансового инструмента;

- ожидаемые будущие потоки денежных средств;

- сроки возникновения будущих потоков денежных средств;

- осуществляется расчет эффективной ставки процента;

- строится график признания доходов (расходов), погашения основной суммы долга (номинала) и процентов по финансовому инструменту;

- проверяется правильность проведенных расчетов.

В расчет эффективной ставки процента банк включает все комиссии и сборы, которые им уплачены или получены, расходы на операцию, что является неотъемлемой частью дохода (расходов) финансового инструмента. Для вычисления эффективной ставки процента используется следующая формула:

где CF i

— денежный поток за период t i ;

R ef

— эффективная ставка процента за период, соответствующий единице измерения периодов возникновения потоков денежных средств (день, месяц, год);

t i

— длительность периода возникновения i-го денежного потока, выраженный в единицах измерения периодов возникновения потоков денежных средств (дни, месяцы, годы);

i = 0 … n; n

— количество потоков денежных средств.

В зависимости от периодичности признания процентных доходов (расходов) банки применяют годовую, месячную или дневную эффективную ставку процента. Текущую стоимость ожидаемых будущих денежных потоков финансового инструмента банк рассчитывает по эффективной ставке процента, определенной при первоначальном признании этого финансового инструмента.

Разница между () и текущей стоимостью ожидаемых будущих денежных потоков финансового инструмента признается как процентный доход или процентные расходы.

Во временном ряде денежных потоков обязательно должен быть нулевой период, в котором фиксируются средства, предоставленные или полученные банком в соответствии с условиями финансового инструмента (CF 0 ). Величина потока денежных средств для нулевого периода равна чистой балансовой стоимости при первоначальном признании финансового инструмента. Чистая балансовая стоимость финансового инструмента на дату первоначального признания состоит из его на дату первоначального признания и расходов на операцию.

Денежные потоки, которые будет платить банк, включаются в расчет со знаком «-», а денежные потоки, которые будет получать банк, включаются в расчет со знаком «+». Порядок исчисления эффективной ставки процента банки определяют самостоятельно, а расчеты осуществляются с применением индивидуального программно-технического комплекса автоматизации банковских операций.

-

После того, как Центробанк РФ обязал коммерческие банки

раскрывать эффективную процентную ставку (ЭПС) по кредитам, это

словосочетание прочно вошло в лексикон наших соотечественников. Меж

тем, мало кто из них знает, что это такое. Данная статья призвана

заполнить такой досадный пробел в знаниях, а также раскрыть один из

приемов вычисления ЭПС.

Собственно, смысл эффективной процентной ставки достаточно прост — она призвана отражать реальную стоимость кредита с точки зрения заемщика, то есть учитывать все его побочные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Например, такими побочными выплатами являются печально известные «скрытые» банковские комиссии — комиссии за открытие и ведение счета, за прием в кассу наличных денег и т.п. Другой пример: если вы берете автокредит, то банк обязует вас страховать приобретаемый автомобиль на протяжении всего срока кредитования. При этом страховка будет являться для вас обязательной побочной выплатой (правда, уже не самому банку, а страховой компании).

Что интересно, Центробанк, обязав коммерческие банки раскрывать эффективную процентную ставку по кредитам и даже предоставив формулу для ее расчета, не указал, какие конкретно платежи должны в этот расчет включаться. В результате разные банки придерживаются разных точек зрения на этот вопрос: многие, например, не включают в расчет как раз страховые выплаты.

Тем не менее, наиболее правильным и справедливым выглядит подход, согласно которому в расчет эффективной процентной ставки включаются все платежи, которые являются обязательными для получения данного кредита. В частности, все обязательные страховые выплаты.

Разобравшись с этим вопросом, мы теперь можем дать строгое определение эффективной процентной ставки.

Эффективная процентная ставка — это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение.

То есть, если в результате получения кредита размером S 0 заемщик вынужден совершать платежи R 0 , R 1 , R 2 , ..., R n в моменты времени t 0 = 0, t 1 , t 2 , ..., t n соответственно (сюда входят как платежи по самому кредиту, так и побочные комиссии, страховые выплаты и т.п.), то эффективная процентная ставка i находится из соотношения

Если все платежи заемщика, за исключением, возможно, самого первого, одинаковы (R 1 = R 2 = ... = R n = R ), то в соответствии с формулой вычисления суммы конечной геометрической прогрессии соотношение для определения эффективной процентной ставки будет таким:

|

|

К сожалению, найти точное значение эффективной процентной ставки даже в таком сравнительно простом случае невозможно, поэтому приходится его подбирать (лучше всего — при помощи специального численного метода). Как именно — об этом пойдет речь далее.

Пример.

Для кредита со следующими условиями:

- срок кредитования — 3 года;

- процентная ставка (будем обозначать ее j ) — 18% годовых;

- схема погашения кредита — ежемесячными равными (аннуитетными) платежами;

- комиссия за организацию кредита — 1% от его суммы;

- ежемесячная комиссия за ведение ссудного счета — 0,1% от суммы кредита

эффективная процентная ставка будет составлять 22,8%. Для проверки найдем значения всех переменных, присутствующих в формуле (3):

Подставляя эти значения в формулу (3), после сокращения на S 0 легко убеждаемся в справедливости равенства (если, конечно, пренебречь погрешностью округлений):

.

Общий метод вычисления ЭПС

Итак, мы уже отметили, что размер эффективной процентной ставки даже для относительно простых ссудных операций нельзя найти с помощью какой-либо формулы. На помощь здесь приходят так называемые численные методы , которые позволяют за конечное число шагов вычислить приближенное значение искомой величины с необходимой точностью.

Общий метод приближенного вычисления эффективной процентной ставки, который мы рассмотрим далее, может применяться для любой ссуды, платежи по которой совершаются через одинаковые промежутки времени. Его основу составляет численный метод Ньютона , суть которого, в общих чертах, заключается в следующем.

Допустим, нам нужно найти решение уравнения f (x ) = 0, где f (x ) — некоторая дифференцируемая функция. Тогда при определенных условиях последовательность чисел {x (k ) }, где самое первое значение x (0) выбирается самостоятельно, а каждое последующее находится по формуле

|

|

сходится к точному решению этого уравнения. Нам сейчас не важно, что это за условия, при желании информацию об ограничениях метода Ньютона можно легко отыскать.

Посмотрим теперь, как использовать этот метод для вычисления эффективной процентной ставки.

Введем новую величину v τ = (1 + i ) -τ , которая называется множителем дисконтирования для периода времени τ. С ее помощью формулу (2), представляющую собой общее соотношение для нахождения эффективной процентной ставки, можно переписать следующим образом:

![]() .

.

Нахождение корня этого уравнения эквивалентно нахождению корня функции

![]() .

.

Эта функция имеет только один положительный корень (нас интересуют только положительные корни), причем, он лежит в интервале (0, 1). Этот корень можно легко найти с помощью метода Ньютона, предварительно вычислив производную функции f (x ):

![]() .

.

x (0) = 1, с помощью формулы (4) мы получим последовательность чисел x (k ) , сходящихся к точному значению v τ . Приближенное значение искомой эффективной процентной ставки находится из следующего соотношения:

(предполагается, что мы закончили вычисления на шаге с номером n ).

Пример

Найдем эффективную процентную ставку для ссуды размером S 0 = 1000 фунтов стерлингов Соединенного Королевства, выданной на год под простую процентную ставку j = 20%. Для погашения ссуды заемщиком были внесены следующие частичные платежи:

- R 1 = 600 фунтов стерлингов через 3 месяца (t 1 = ¼) после начала сделки;

- R 2 = 310 фунтов стерлингов через 9 месяцев (t 2 = ¾) после начала сделки;

- R 3 = 194,25 фунтов стерлингов через год (t 3 = 1) после начала сделки.

В качестве периода времени τ выберем один квартал (τ = ¼). В соответствии с описанным выше методом, введем вспомогательную функцию

f (x ) = 600 x + 310 x 3 + 194,25 x 4 - 1000

и найдем ее производную:

f (x ) = 600 + 930 x 2 + 777 x 3 .

Теперь, выбрав в качестве начального приближения x (0) = 1, с помощью формулы (4) построим последовательность приближенных значений дисконтирующего множителя v τ и эффективной процентной ставки i :

k x (k ) i 0 1 i ≈ 0 1 0,95481144343303 i ≈ 0,20317704736717 2 0,95284386714354 i ≈ 0,21314588059674 3 0,95284030323558 i ≈ 0,2131640308135 4 0,95284030322392 i ≈ 0,21316403087292 5 0,95284030322392 i ≈ 0,21316403087292 Уже на пятом шаге расчет привел к тому же результату, что и на предыдущем, причем с точностью, которая вам вряд ли когда-нибудь сможет понадобиться. Полученный результат более чем на 1,3% превышает заявленную (номинальную) процентную ставку по ссуде, хотя здесь не было ни скрытых комиссий, ни каких-либо других дополнительных выплат.

Замечание. Лучший способ быстро произвести расчет эффективной процентной ставки (не имея под рукой специального финансового калькулятора или компьютерной программы) — это воспользоваться каким-нибудь табличным редактором. Например, в онлайновом табличном редакторе Google весь расчет выглядит примерно следующим образом:

Рис. Вычисление эффективной процентной ставки с помощью табличного редактора

Обратите внимание на следующие моменты:

- В табличном редакторе не нужно вручную вычислять коэффициенты при степенях x для производной — они могут быть найдены по формуле, как показано на первом рисунке.

- С помощью функции SERIESSUM (второй рисунок) можно легко вычислять значения как самой функции f (x ), так и ее производной.

Пример

Разберем теперь более сложный, но более актуальный пример.

Кредит размером 24 тысячи евро, выданный на два года под 12% годовых, погашается ежемесячными платежами в соответствии с дифференцированной схемой . Комиссия за организацию кредита составляет 1% от его суммы. Кроме того, каждый месяц с заемщика взимается комиссия за ведение ссудного счета размером 0,1% от суммы кредита. Нам нужно найти эффективную процентную ставку по данному кредиту.

Прежде всего, построим график погашения кредита (без учета структуры платежей). Платежи в счет погашения кредита образуют арифметическую прогрессию с начальным членом

A 1 = ( + 0,12 × ) × 24 000 = 1240 евро

и разностью

- (0,12 × × 24 000) × = - 10 евро.

Кроме того, при получении кредита заемщик был вынужден заплатить 0,01 × 24 000 = 240 евро, а каждый месяц с него взимается комиссия размером 0,001 × 24 000 = 24 евро. Значит, график платежей по кредиту имеет следующий вид:

Рис. График платежей по кредиту

Значения столбца «с комиссией, Rk », за исключением самого первого (с индексом 0), совпадают с коэффициентами при степенях x у функции f (x ), которую мы будем использовать в расчетах. Для получения первого коэффициента (при нулевой степени x ) нужно из начального платежа R 0 = 240 вычесть размер кредита (формула в левом верхнем углу):

Рис. Нахождение коэффициентов функции f(x)

Коэффициенты при степенях x у производной f "(x ) находятся по уже известному нам принципу:

Рис. Нахождение коэффициентов производной f"(x)

Теперь, наконец, можно применить метод Ньютона для нахождения месячного множителя дисконтирования (формула в левом верхнем углу):

Рис. Нахождение месячного множителя дисконтирования

Одновременно с вычислением месячного множителя дисконтирования определяем саму эффективную процентную ставку i :

Рис. Нахождение эффективной процентной ставки

Как и в примере из предыдущего параграфа, метод Ньютона привел нас к окончательному ответу всего лишь за пять вычислений: эффективная процентная ставка по рассматриваемому кредиту приближенно равна 16,38%, на 4,38% больше, чем номинальная ставка.

Вычисление ЭПС для аннуитета

Метод, который мы рассмотрели выше, при правильном его применении, достаточно удобен. Но в определенных случаях, а именно, для аннуитетной схемы погашения кредита, эффективную процентную ставку можно найти еще быстрее и проще. Собственно, основное преимущество метода, который мы рассмотрим далее, заключается в его большей компактности.

Перепишем формулу (3) — соотношение для определения эффективной процентной ставки, которое справедливо при погашении кредита аннуитетными платежами — с помощью уже знакомого нам множителя дисконтирования v τ = (1 + i ) -τ :

Для нахождения корня уравнения (6) можно использовать уже знакомый нам метод Ньютона.Для этого введем функцию

![]()

и найдем ее производную:

![]() .

.

Теперь, если в качестве начального приближения выбрать

|

|

то с помощью формулы (4) можно получить последовательность чисел {x (k ) }, приближающихся к точному значению множителя дисконтирования v τ .

Пример

Найдем эффективную процентную ставку для кредита из самого первого примера. Условия, напомню, были такие:

- срок кредитования — 3 года;

- процентная ставка j — 18% годовых;

- схема погашения кредита — ежемесячными равными (аннуитетными) платежами;

- комиссия за организацию кредита — 1% от его суммы;

- ежемесячная комиссия за ведение ссудного счета — 0,1% от суммы кредита.

Вычислять эффективную процентную ставку по этому кредиту, по-прежнему, будем с помощью какого-нибудь удобного табличного редактора. Вот так приблизительно будут выглядеть начальные условия (нет необходимости вручную вычислять размеры платежей — можно использовать нужные формулы непосредственно в ячейках таблицы):

Рис. Внесение начальных условий

Следующий шаг — это вычисление коэффициентов функции f (x ):

Рис. Вычисление коэффициентов функции f (x )

Первый коэффициент по совместительству является начальным приближением x (0) . Переносим его в соответствующую ячейку и по методу Ньютона вычисляем несколько приближений месячного множителя дисконтирования (обратите внимание на формулу в левом верхнем углу):

Рис. Вычисление месячного множителя дисконтирования

Одновременно с этим вычисляем приближенные значения эффективной процентной ставки i :

Рис. Вычисление эффективной процентной ставки

Как видите, после восьми вычислений мы еще раз подтвердили, что эффективная процентная ставка по рассматриваемому кредиту составляет около 22,8%, на 4,8% больше, чем номинальная.

Замечание. Один раз заполнив формочку, подобную приведенной на рисунках, вы впоследствии сможете моментально определять эффективную процентную ставку по любому кредиту, погашаемому в соответствии с аннуитетной схемой, только лишь меняя начальные условия.

В заключение хочется сделать еще одно важное общее замечание. Рассмотренный нами метод гарантированно сойдется (то есть приведет к искомым значениям множителя дисконтирования и эффективной процентной ставки), если в качестве начального значения выбрать величину (7). Если же взять какое-нибудь другое начальное приближение, то метод может сойтись ко второму корню функции f (x ) — единице (соответствующее значение эффективной процентной ставки равно нулю). Например, в рассмотренном нами примере так произошло бы, возьми мы в качестве начального приближения любое число больше 0,992.

И еще одно общее замечание относительно выбора численного метода. Существует великое множество численных методов, многие из которых вполне можно было бы применить для решения наших задач. Метод Ньютона был выбран из-за его, на мой взгляд, оптимального соотношения между сложностью применения и скоростью сходимости (вы ведь помните, мы ни в одном из примеров не делали больше восьми вычислений). Существуют более быстрые, но более сложные для понимания методы. Существуют более простые методы, с меньшим количеством ограничений и гарантированной сходимостью, но требующие большого количества вычислений. Например, если бы мы в последнем примере использовали широко известный метод простой итерации , то для достижения требуемой точности нам пришлось бы сделать около сотни вычислений. Понятно, что эти вычисления делает программа, но тем не менее.

.

. ,

,