Текущие активы, классификация и отражение в бухгалтерском балансе. Все самое важное о сумме текущих активов в балансе

Актив баланса представляет собой одну из двух равных по стоимостной величине частей с информацией об имуществе хозяйствующего субъекта. Сведения составляются на основе достоверного бухгалтерского учета и включают данные о материальных и/или нематериальных объектах; существующих финансовых вложениях; наличных/безналичных денежных средствах и их эквивалентах; дебиторской задолженности. Кратко актив баланса – это своеобразная опись собственности предприятия, общий итог которой всегда равен пассиву или источникам средств финансирования деятельности бизнеса.

Что отражает актив бухгалтерского баланса

Основная форма обязательной отчетности любого предприятия независимо от отраслевой принадлежности, масштаба работы, численности персонала и правового статуса – бухгалтерский баланс . Чтобы получить ясное представление о состоянии имущества, обязательств, финансов, достаточно изучить остатки по бухсчетам на заданную дату. В активе баланса отражаются в определенной группировке все необходимые показатели. Денежная оценка позволяет обобщить сведения о собственном имуществе, а принцип двойной записи обеспечивает равенство частей формы 1 при грамотной организации учета. Актуальный документ утвержден приказом № 66н от 02.07.10 г.

В активе бухгалтерского баланса отражается информация по:

- Внеоборотным активам – в этом разделе вносится информация по основным средствам, регулярно используемым в деятельности фирмы в течение длительного промежутка времени. Сюда относятся здания, оборудование, сооружения, транспортные средства, прочие ОС. Дополнительно приводится информация по нематериальным активам , различным вложениям долгосрочного характера, другим внеоборотным активам.

- Оборотным активам – в этом блоке собираются данные по расходуемым запасам, сальдо НДС, денежным средствам, дебиторским обязательствам, существующим вложениям краткосрочного характера, другим оборотным активам.

Внимание! При любых условиях активы в балансе, строка 1600, равнозначны по сумме пассивам, строка 1700.

Градация активов

Баланс предприятия, активы и пассивы баланса показывают размещение источников финансирования деятельности (как текущих, так и прошлых периодов) путем вложения средств в объекты долгосрочного и краткосрочного характера. При составлении формы необходимо следовать порядку, установленному приказом № 43н от 06.07.1999 г. в ПБУ 4/99. Рабочие статьи заполняются организацией в тысячах/миллионах рублей по остаткам на счетах, используемых согласно действующей редакции.

Актив бух баланса – таблица

|

Вид актива |

Номер строки |

Примечание для внесения информации |

|

Внеоборотные |

||

|

Активы нематериальные |

Вносится стоимость остаточная (разница счетов 04 и 05) |

|

|

Результаты исследований или разработок |

Вносятся сведения по расходам на НИОКР |

|

|

Поисковые НА |

Вносятся сведения в случае использования природных недр/ресурсов |

|

|

Поисковые МА |

Аналогично стр. 1130 |

|

|

Указывается стоимость остаточная (разница счетов 01 и 02) |

||

|

Доходные вложения в ценности |

Указывается разница счетов 03 и 02 |

|

|

Финансовые вложения долгосрочного характера |

Вносятся данные при размещении вложений сроком больше года, используются остатки по счетам 55, 58 (за минусом счета 59), 73 |

|

|

ОНА (отложенные налоговые активы) |

Заполняется при применении ПБУ 18/02, берется остаток по счету 09 |

|

|

Прочие виды внеоборотных активов (ВА) |

Все остальные ВА, существенные для отражения |

|

|

Оборотные |

||

|

Указываются остатки по счетам 10, 11, 15, 16, 20, 21, 23, 28, 29, 41, 43, 44, 45, 46, 97 |

||

|

Вносится остаток по счету 19 |

||

|

Задолженность дебиторская |

Указываются дебетовые остатки на счетах 60, 62, 66, 67, 68, 69, 70, 71, 73, 75, 76. Резервы по счету 63 вычитаются из счетов 60, 62. |

|

|

Финансовые вложения краткосрочного характера |

Заполняется при наличии вложений сроком менее года, берутся остатки на счетах 55, 58 (за минусом счета 59), 73 |

|

|

Денежные средства и различные эквиваленты |

Вносятся денежные средства, находящиеся в активе баланса, с помощью суммирования остатков на счетах 50, 51, 52, 55 (минус депозиты), 57 |

|

|

Прочие виды оборотных активов |

Все другие ОА, существенные для отражения |

|

|

Общая величина активов по балансу |

||

Важно! В бухгалтерском балансе фирмы активом не является прибыль/убыток – полученный финансовый результат отражается в Пассиве по стр. 1370, так как относится к источникам финансирования бизнеса.

Как считать актив баланса – практические приемы

Отличительная и наиболее важная характеристика баланса – это равенство его частей. Итог актива баланса должен равняться итогу пассива.

Актив (в разрезе группировки собственного имущества компании) = Пассив (в разрезе группировки источников финансирования и целевого предназначения)

Активы предприятия в балансе состоят из 2 частей, при этом пассивы формируются из 3. При разработке документа заполняются данные по состоянию на отчетный момент с приведением сведений за 2 предшествующих года. Динамика активов баланса позволяет проанализировать финансовое состояние компании путем сопоставления информации за текущий и прошлые периоды. Если в учете допущены ошибки/неточности, баланс не сойдется, а итоги по активу-пассиву будут неравны.

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets ) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов. Формула расчета

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Величина чистых активов рассчитывается на основе данных бухгалтерского баланса (Форма №1), и формула имеет следующий вид:

Пример расчета стоимости чистых активов бизнеса в Excel

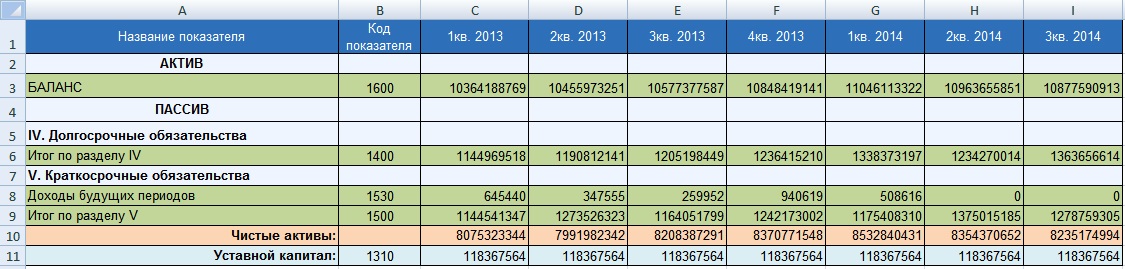

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы

=C3-(C6+C9-C8)

Видео-урок: «Расчет величины чистых активов»

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ « «).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ ). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ ). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах ). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и . Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Текущие активы - это особый денежный фонд предприятия. За счет этого источника формируются оборотные средства компании. Они, в свою очередь, направляются на обеспечение непрерывного, планомерного и расширенного производственного процесса и обращения продукции.

Отражение данных

Сведения о структуре и величине оборотных средств вносятся во второй раздел актива баланса. Здесь указывается стоимость для каждого объекта на начало и к завершению отчетного периода. В запас относят итоговую цену всех материальных ценностей и расходов организации. МПЗ фиксируются в бухучете по фактической себестоимости. В балансе показывают:

Стадии кругооборота

Текущие активы - это средства, которые могут превращаться в деньги в течение одного года либо производственного цикла. Управление ими представляет собой регулирование их кругооборота. В ходе него текущие активы проходят следующие стадии:

- Денежную.

- Производственную.

- Товарную.

Характеристика этапов

Денежная стадия является начальной. На средства, которые есть у предприятия, формируются производственные запасы, незавершенное производство. Организация осуществляет финансовые операции. На втором этапе совершается производственный процесс. Рабочая сила потребляет средства для создания нового продукта. Он несет в себе вновь созданную и перенесенную с материалов стоимость. Текущие активы снова изменяют свою форму, переходя на третью стадию кругооборота. Она состоит в реализации выпущенной продукции и получении финансовых средств. Произведенный товар может в течение какого-то времени находится на складах предприятия. Определенная часть отпускается или отгружается покупателям. В итоге текущие активы компании выступают в качестве товаров и трансформируются в денежную форму после того, как будет реализована продукция. После этого начнется новый кругооборот.

Важный момент

Чтобы процесс производства был непрерывным, на предприятии оборотные активы должны быть в любой момент в одной из указанных выше стадий кругооборота. Эта закономерность крайне важна для управления средствами. Разница, которая образуется между суммой, затраченной на производство и продажу товара, и полученной от реализации готовых изделий, формирует накопления.

Анализ

Ликвидность текущих активов оценивается на основании расчета таких групп показателей, как:

- Структура капитала.

- Обеспеченность собственными оборотными средствами.

- Чистые активы.

- Обеспеченность запасов основными их источниками.

По размеру собственного оборотного капитала рассчитывается коэффициент текущих активов. Рекомендуемый показатель для него 0.3, критическим считается уровень 0.1.

Текущие активы, текущие обязательства

Показатель обеспеченности компании оборотными средствами необходим для оценки количества средств, имеющихся в распоряжении фирмы. Их объема должно быть достаточно для сохранения компанией финансовой устойчивости. Что касается материальных запасов, то уровень обеспеченности ими отражает способность собственных источников организации покрывать имеющиеся нужды без привлечения займов. Этот показатель оценивается в первую очередь в соответствии с имеющимися ресурсами на предприятии. Если их объем окажется существенно выше, чем обоснованная их потребность, то собственными оборотными средствами фирма сможет покрыть только какую-то часть запасов. В этом случае показатель будет меньше, чем единица. На предприятии может сложиться ситуация, когда материальных ресурсов недостаточно для обеспечения бесперебойного производства продукции, непрерывной хозяйственной деятельности. Тогда искомый показатель может быть больше, чем единица. Однако этот результат далеко не всегда является признаком финансового благополучия компании.

Классификация оборотных активов по уровню ликвидности и вероятного инвестиционного риска отражает качество средств предприятия, задействованных в обороте. Ее задачей выступает выявление тех объектов, возможность продажи которых маловероятна. Ликвидность активов определяется по скорости превращения их в денежные средства. Она характеризует платежеспособность компании.

Классификацию активов по видам мы рассматривали в . О текущих активах расскажем в этом материале.

Текущие активы в балансе: строка

Активы в зависимости от срока обращения делятся на оборотные (краткосрочные) и внеоборотные (долгосрочные).

Оборотные или краткосрочные активы часто также называют текущими.

Активы считаются краткосрочными, если срок их обращения не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы считаются долгосрочными (п. 19 ПБУ 4/99).

Действующей формой бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н) предусмотрен следующий состав оборотных активов:

По сути текущие активы - это в балансе активы, отнесенные к оборотным. Однако необходимо учитывать, что в составе оборотных активов в балансе отражается и долгосрочная дебиторская задолженность. Данная задолженность входит в итоговый показатель величины текущих активов по балансу, указанных по строке 1200 «Итого по разделу II», хотя и должна быть представлена обособленно в составе оборотных активов (п. 19 ПБУ 4/99).

Таким образом, для исключения величины долгосрочной дебиторки при расчете текущих активов формула определения размера текущих активов (А Т) по балансу может быть представлена в следующем виде:

А Т = ОА — ДЗ Д,где ОА - сумма оборотных активов по строке 1200 бухгалтерского баланса;

ДЗ Д - долгосрочная дебиторская задолженность.

Ликвидность текущих активов

Поскольку активы в бухгалтерском балансе расположены в порядке возрастания ликвидности, именно текущие активы - наиболее ликвидная часть имущества организации.

Используя данные о текущих активах, рассчитывается коэффициент текущей ликвидности (К ТЛ). Он характеризует способность организации погашать свои краткосрочные обязательства за счет наиболее ликвидных текущих активов:

К ТЛ = А Т / О Т,где О Т - текущие обязательства как сумма строк 1510, 1520 и 1550 бухгалтерского баланса.

Термин «текущие активы» введен в оборот Международным комитетом по стандартам ведения бухучета и закрепляется в качестве такого стандарта в МСБУ - документе, содержащем изложение принципов и процедур стандартного оформления бухгалтерского учета.

Как гласит данный документ, актив представляет собой ресурс, который приобретен предприятием или компанией в ходе прошлой деятельности и от которого ожидается получение прибыли в будущем. Исходя из того, что в самом определении содержится обращение к временному параметру, различают активы по срокам из возможного полезного использования. По данному основанию, активы различают:

Долгосрочные (те, у которых срок возможного полезного использования составляет один год и более);

Текущие активы (те, у которых данный срок менее одного года).

Кроме того, международные стандарты устанавливают и правила, согласно которым необходимо осуществлять классификацию активов. Так, эти правила к текущим активам относят:

Планируемые использовать в пределах операционного цикла;

Предполагаемые к использованию исключительно в коммерческих целях;

Активы, планируемые к реализации в течение одного года;

Те, которые представлены в денежной форме.

Все иные должны относиться к долгосрочным активам.

В бухгалтерском учете текущие активы включают в себя следующие статьи:

Все без исключения товарно-материальные ресурсы;

Будущие расходы, подлежащие списанию в будущем в течение отчетного периода;

Денежные средства;

Краткосрочные инвестиции;

Авансовые платежи за приобретение самих активов;

Текущие счета;

Краткосрочные векселя;

Краткосрочная дебиторская задолженность.

Как правило, текущие активы в бухучете отражаются в порядке снижения их ликвидности. Эта последовательность такова: денежные средства, инвестиции, дебиторская задолженность (ДЗ), ТМЗ и авансовые платежи. Помимо этого, согласно МСБУ, различные виды текущих активов по-разному отражаются в

По отражение краткосрочных инвестиций происходит или по их рыночной стоимости, или же по меньшему, из показателей, в качестве которых берутся рентабельность и рыночная стоимость. По сумме ожидаемой прибыли оценивается ДЗ, а ТМЗ и авансовые платежи — по себестоимости.

Все или компании участвуют в обороте, который характеризует не только рыночную активность, но и экономическую эффективность. Для ее оценки применяются комплексные показатели, одним из которых является показатель движения текущих активов. В этом смысле, оборот текущих активов представляет собой совокупность специальных коэффициентов, которые показывают эффективность использования каждого из видов и в конкретном финансовом процессе. Так, например, дебиторская задолженность отражается и тестируется при помощи коэффициента ее оборота. Коэффициент оборота ТМЗ показывает количество продаж среднего запаса товаров и услуг за определенный период. Обеспеченность предприятия ТМЗ отражается соответствующим коэффициентом обеспеченности, который показывает или избыток этих ресурсов или их недостаток в течение рассматриваемого периода. Очень важным является коэффициент, отражающий долю каждого из видов активов, в совокупных текущих активах предприятия. Его роль особенно велика при планировании развития предприятия и определения стратегии коммерческой деятельности.

При проведении сравнительного используется также показатель, как текущие активы соотносятся с величиной всех инвестиций, привлеченных данной компанией за период годового оборота. Как правило, предприятия отраслей промышленности с высокой капиталоемкостью имеют низкие показатели оборота, а оптовые фирмы - высокие.