Налоговый учет лизинга в 1с 8.2. Примеры проводок по лизингу на балансе лизингополучателя и лизингодателя

Как произвести операции с лизингом в программе 1С 8.3 Бухгалтерия?

Рассмотрим пример учета лизинга в 1С Бухгалтерия 8.3, когда основные средства числятся на балансе лизингополучателя.

Поступление в лизинг оборудования

Сначала сделаем поступление имущества. Зайдем в меню «ОС и НМА», затем в разделе «Поступление основных средств» выбираем «Поступление в лизинг». Для создания нового документа нужно в открывшемся окне нажать кнопку «Создать». Откроется окно нового документа.

Сначала заполним шапку документа. Укажем там:

- организацию

- контрагента

- договор с контрагентом

- счет расчетов указываем 76.07.1

При поступлении в лизинг 1С 8.3 делает следующие проводки:

Постановка на учет оборудования и прочего имущества

После того, как создали поступление основных средств, необходимо принять их к учету. Для этого в том же разделе выбираем «Принятие к учету ОС«.

Нажимаем кнопку «Создать» и заполняем документ:

- указываем, что принимаем оборудование к учету с вводом в эксплуатацию

- указываем материально-ответственное лицо (МОЛ)

- указываем местонахождение основного средства

- вид операции – оборудование

- способ поступления – по договору лизинга

- далее выбираем контрагента, договор и оборудование из справочника «Номенклатура»

На закладке «Основные средства» указываем имущество уже из справочника «Основные средства». По сути, это карточка основного средства.

Информация для начисления амортизации находится на закладке «Бухгалтерский учет». Здесь заполняем следующие поля:

- счет учета: 01.03

- порядок учета: начисление амортизации

- далее указываем, в каком порядке будет начисляться амортизация

Данный пример заполнен так:

На закладке «Налоговый учет», как правило, указываются такие же параметры.

Теперь документ можно провести. Следует учесть, что данные, введенные при принятии основного средства к учету, отражаются автоматически и в его карточке:

Как отразить ежемесячный лизинговый платеж

Платеж по лизингу в программе отражается документом поступления в меню «Покупки». В последних релизах 1С 8.3 в него добавлена операция «Услуга лизинга»:

Пример проводок по услугам лизинга в 1С Бухгалтерии выглядит так:

Так же в программе 1С 8.3, в разделе «ОС и НМА», появился документ, который позволяет изменить отражение расходов по лизинговым платежам:

Расчет амортизации оборудования

В данном случае оборудование находится на балансе нашего предприятия, поэтому уменьшение его первоначальной стоимости происходит за счет амортизации.

Амортизация в 1С начисляется в конце месяца регламентной процедурой «Закрытие месяца».

Не забудьте перед выполнением операции восстановить последовательность документов (перепровести их с момента последнего исправленного документа). Ссылка на данную операцию находится в обработке регламентной операции.

По материалам: programmist1s.ru

Отражение операций по договорам лизинга в программе

«1 C :Бухгалтерия 8» (редакция 3.0)

Слово «лизинг» заимствовано из английского языка. Оно происходит от глагола «to lease», что означает — «арендовать, брать в аренду». Действительно, между лизингом и арендой есть много общего. Однако отождествлять эти понятия не следует.

Аренда заключается в передаче арендодателем своего имущества в пользование и временное владение арендатору за плату. Объектом аренды может быть как движимое, так и недвижимое имущество, в том числе и земельные участки.

Лизинг (так называемая финансовая аренда) состоит в том, что лизингодатель обязуется приобрести в собственность новое, указанное лизингополучателем, имущество у определенного поставщика и предоставить лизингополучателю это имущество за плату во временное владение и пользование (п. 4 ст. 15 Федерального закона от 29.10.1998 № 164-ФЗ) . Предметом договора лизинга могут быть любые непотребляемые вещи. Как правило, это основные средства, за исключением земельных участков и объектов природопользования. При этом в зависимости от условий договора лизингополучатель имеет право выкупить это имущество по окончании договора лизинга, уплатив выкупную цену, либо возвращает его лизингодателю.

Таким образом, в отличие от договора аренды, договор лизинга подразумевает возникновение правоотношений между тремя сторонами: продавцом имущества, лизингодателем и лизингополучателем, а также дает право лизингополучателю приобрести в собственность предмет лизинга по окончании договора.

Выкупная цена выплачивается либо единовременным платежом по окончании договора лизинга, либо равными долями в составе лизинговых платежей. Согласно ст. 28 Федерального закона «О финансовой аренде (лизинге)» «Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю".

В том случае, когда по окончании договора имущество переходит в собственность лизингополучателя, в договоре (или дополнении/приложении к нему) обязательно должна быть обозначена выкупная цена имущества (письма Минфина РФ от 09.11.2005 № 03-03-04/1/348 и от 05.09.2006 № 03-03-04/1/648 ) и порядок ее выплаты. При этом наличие или отсутствие выкупной цены в договоре влияет только на налоговый учет лизинговых операций.

Выкупная цена учитывается для целей налогообложения отдельно от прочей суммы лизинговых платежей при любом порядке ее уплаты (письмо Минфина РФ от 02.06.2010 № 03-03-06/1/368 ). Как бы ни платилась выкупная цена: частями в течение действия договора в составе лизинговых платежей, или в какой-то момент сразу целиком, или несколькими отдельными платежами, у лизингополучателя - это аванс уплаченный. Как и любой другой уплаченный аванс, до момента перехода права собственности выкупная цена не является расходом, учитываемым при расчете налога на прибыль. Таким образом у лизингополучателя расходом, учитываемым при расчета налога на прибыль, является только возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В момент перехода права собственности выкупная цена, уплаченная лизингодателю, формирует первоначальную налоговую стоимость амортизируемого имущества. Амортизация начисляется лизингополучателем в обычном порядке, как при покупке имущества, бывшего в употреблении .

Бухгалтерский учет операций, связанных с договором лизинга, регулируется Указаниями об отражении в БУ операций по договору лизинга, утв. приказом Минфина России от 17.02.1997 № 15 .

В течение периода действия договора лизинга, в зависимости от его условий, имущество может находиться как на балансе лизингодателя, так и на балансе лизингополучателя. Наиболее сложным с точки зрения бухгалтерского и налогового учета лизинговых операций является случай, когда имущество находится на балансе у лизингополучателя (учет с позиции лизингополучателя). Рассмотрим на конкретном примере последовательность учетных операций в программе «1С:Бухгалтерия 8», редакция 3.0 (далее - «программа») у лизингополучателя в указанном случае, с учетом вариантов, когда имущество выкупается по окончании договора лизинга, либо возвращается лизингодателю.

Пример

ООО "Янтарь" (лизингополучатель) заключило договор лизинга № 001 от 01.01.2013 г. с ООО "Евролизинг" (лизингодатель) сроком на 6 месяцев. Предметом лизинга является автомобиль FIAT, который 01.01.2013 г. был принят на баланс ООО «Янтарь». Расходы по его приобретению лизингодателем составляют 497 016 руб. (в т.ч. НДС 18% - 75 816 руб.). По условиям договора лизинга стоимость автомобиля FIAT с учетом выкупной цены равна 1 416 000 руб. (в т.ч. НДС 18% - 216 000 руб.). При этом выкупная цена транспортного средства выплачивается равными долями ежемесячно вместе с лизинговыми платежами. Ежемесячная сумма лизинговых платежей составляет 106 200 руб. (в т.ч. НДС 18% - 16 200 руб.). Выкупная цена составляет 778 800 руб. (в т.ч. НДС 18% - 118 800 руб.) и ее ежемесячный размер равен 129 800 руб. (в т.ч. НДС 18% - 19 800 руб.). Срок полезного использования транспортного средства 84 месяца. Амортизация начисляется линейным способом. По окончании срока договора автомобиль FIAT переходит в собственность ООО «Янтарь».

В программе необходимо сформировать следующие проводки (таблица 1) .

Таблица 1 - Бухгалтерские проводки по договору лизинга

|

Дебет |

Кредит |

||||||||

|

Для бухгалтерского и налогового учета делаются соответствующие записи в аналитических регистрах |

|||||||||

В результате проведения документа «Поступление товаров и услуг» будут сформированы следующие проводки (рис. 2).

Рис. 2 - Проводки документа «Поступление товаров и услуг»

Как было сказано выше, до момента перехода права собственности на имущество к лизингополучателю выкупная цена не учитывается при расчетах по налогу на прибыль. Поэтому прибегнем к ручной корректировке движений документа и в столбцах «Сумма НУ Дт», «Сумма НУ Кт» проставим сумму расходов лизингодателя по приобретению имущества (без НДС) - 421 200 руб. Выкупную цену 778 800 руб. отразим как постоянную разницу, проставив её в соответствующих колонках (рис. 3).

Рис. 3 - Ручная корректировка проводок документа «Поступление товаров и услуг»

3.Для выполнения операции принятия основного средства к учету необходимо создать документ «Принятие к учету ОС» (рис. 4). Данный документ регистрирует факт завершения формирования первоначальной стоимости объекта основных средств и (или) его ввода в эксплуатацию. При создании основного средства целесообразно создать в справочнике «Основные средства» специальную папку для основных средств, полученных в лизинг.

Первоначальная стоимость объекта, который планируется принять к учету в качестве основных средств, формируется на счете 08 «Вложения во внеоборотные активы».

Рис. 4 - Принятие ОС к учету

Также заполним закладки «Бухгалтерский учет» и «Налоговый учет» документа «Принятие к учету ОС», как показано на рис. 5 и 6.

Рис. 5 - Заполнение закладки «Бухгалтерский учет»

Рис. 6 - Заполнение закладки «Налоговый учет»

В результате проведения документа «Принятие к учету ОС» будут сформированы следующие проводки (рис. 7).

Рис. 7 - Проводки документа «Принятие к учету ОС»

4.В конце первого месяца действия договора лизинга начислен очередной лизинговый платеж. Для отражения указанной операции можно ввести операцию вручную или использовать документ «Корректировка долга» (закладка «Покупки и продажи», раздел «Расчеты с контрагентами») с видом операции «Перенос задолженности» (рис. 8).

Рис. 8 - Заполнение документа «Корректировка долга»

В поле «Сумма» вручную проставим сумму очередного лизингового платежа 236 000 руб. = 1 416 000 руб. / 6 мес. (срок действия договора).

Укажем в поле «Новый счет учета» счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами». Именно он будет фигурировать в качестве счета кредита в результате проведения документа (рис. 9).

Рис. 9 - Проводка начисления лизингового платежа

Таким же способом можно начислять все остальные ежемесячные лизинговые платежи.

5. Перечислим очередной лизинговый платеж лизингодателю. Для этого сначала создадим документ «Платежное поручение» (рис. 10), а затем на основании этого документа введем документ «Списание с расчетного счета» (рис. 11).

Рис. 10 - Платежное поручение на перечисление лизингового платежа

Рис. 11 - Списание с расчетного счета лизингового платежа

После получения выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, необходимо подтвердить ранее созданный документ «Списание с расчетного счета" для формирования проводок» (галочка «Подтверждено выпиской банка» в нижнем левом углу формы на рис. 11).

При проведении документа формируется проводка Дт 76.09 - Кт 51 (рис. 12), т.к. по условиям нашего примера сначала зафиксирован факт получения материальных ценностей (основного средства), затем факт оплаты, т.е. на момент оплаты имела место кредиторская задолженность перед поставщиком. В результате проведенных хозяйственных операций кредиторская задолженность погашена.

Рис. 12 - Результат проведения документа «Списание с расчетного счета»

6. Первоначальная стоимость объекта лизинга включается в расходы через амортизационные отчисления. Так как предмет лизинга находится на балансе лизингополучателя, он ежемесячно начисляет амортизационные отчисления по предмету лизинга в сумме нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Для расчета суммы амортизационных отчислений выполним процедуру «Закрытие месяца» в разделе «Учет, налоги, отчетность» (также это можно сделать с помощью регламентной операции «Амортизация и износ ОС» на закладке «Основные средства и НМА»). Сначала закроем январь (в январе амортизация начисляться не будет, поскольку в этом месяце ОС принято к учету), а затем февраль (рис. 13). Перед начислением амортизации и проведением каких-либо других регламентных операций по закрытию месяца необходимо выполнить контроль последовательности проведения документов.

Рис. 13 - Начисление амортизации операцией «Закрытие месяца»

В результате будет сформирована следующая проводка (рис. 14)

Как видим, в проводке отражена постоянная разница 9271,43 руб., возникшая из-за разницы стоимости ОС в бухгалтерском и налоговом учете. Эта разница будет формироваться в течении всего срока начисления амортизации в налоговом учете.

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя признаются расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу. В связи с этим возникают налогооблагаемые временные разницы, которые приводят к образованию отложенных налоговых обязательств, отражаемых в учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 77 «Отложенные налоговые обязательства». Сумма корректировки определяется как разность ежемесячного лизингового платежа без НДС и суммы амортизации, умноженная на ставку налога на прибыль.

В случае, когда ежемесячная сумма амортизации превышает сумму лизингового платежа, в расходах по налоговому учету будет учитываться только амортизация по объекту лизинга.

Очевидно, что в нашем примере сумма ежемесячных амортизационных отчислений меньше, чем сумма лизинговых платежей. Разница составляет

200 000 - 14 285,71 = 185 714,29 руб.

Следовательно, необходимо отразить эту разницу как временную для целей налогового учета.

Для погашения ежемесячных отложенных налоговых обязательств в учете можно воспользоваться операцией, введенной вручную (закладка «Учет, налоги, отчетность», раздел «Ведение учета», пункт «Операции (БУ и НУ)»). Формируемая проводка показана на рис. 15. Сумма введенной операции равна указанной выше временной разнице, умноженной на ставку налога на прибыль:

185 714,29 * 0,2 = 37 142,86 руб.

Рис. 15 - Ввод ручной операции для погашения отложенного налогового обязательства

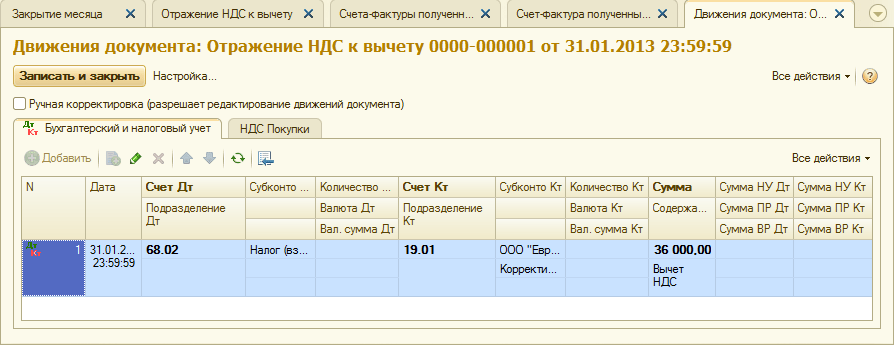

7. Для отражения НДС по лизинговому платежу, принимаемого к вычету, создадим документ «Отражение НДС к вычету» (закладка «Учет, налоги, отчетность», раздел «НДС»). Заполним его так, как показано на рис. 16. В качестве расчетного документа будем указывать документ «Корректировка долга», соответствующий данному лизинговому платежу .

Рис. 16 - Отражение НДС по лизинговому платежу к вычету

Также необходимо на основании созданного документа создать счет-фактуру полученный (рис. 17).

Рис. 17 - Форма «счет-фактура полученный» по лизинговому платежу

Проводка, сформированная документом «Отражение НДС к вычету», показана на рис. 18

Рис. 18 - Результат проведения документа «Отражение НДС к вычету»

8 . По завершении срока действия договора лизинга и уплаты всей суммы лизинговых платежей, включая выкупную цену, объект переводится в состав собственных основных средств.

Для отражения изменений состояния ОС может использоваться документ «Изменение состояния ОС» (закладка «Основные средства и НМА»). Заполним его форму, как показано на рис. 19. При отсутствии в списке «Событие ОС» события «Переход в собственность ОС по завершении лизинга», его необходимо создать. При создании указать вид события ОС как «Внутреннее перемещение».

Рис. 19 - Изменение состояния ОС

После перехода права собственности могут измениться параметры амортизации вследствие изменения стоимости ОС в налоговом учете или изменении коэффициента ускорения (рис.20).

Рис. 20 - Изменение параметров начисления амортизации

Здесь указывается оставшийся срок полезного использования ОС в месяцах (84 - 6 = 78), а также в колонке «Амортизация (ПР)» проставляется выкупная цена (разница первоначальной оценки стоимости ОС в БУ и НУ). В дальнейшем в НУ амортизация будет начисляться исходя из выкупной цены.

В заключение рассмотрим случай, когда имущество по завершении договора лизинга возвращается лизингодателю.

Для регистрации в программе данного факта необходимо воспользоваться ручной операцией (рис. 21).

Рис. 21 - Отражение возврата имущества лизингодателю

Формируем проводки Дт 01.09 («Выбытие основных средств») - Кт 01.01, а также Дт 02.01 - Кт 01.09. Таким образом, имущество возвращено лизингодателю с полной амортизационной стоимостью.

По закону о лизинге имущество может учитываться как на балансе лизингополучателя, так и лизингодателя. При этом сам факт нахождения имущества на том или ином балансе принципиально не влияет на формирование финансового результата по сделке или на финансовую привлекательность лизинга как инструмента налоговой оптимизации. Учет на балансе лизингополучателя связан с необходимостью лизингополучателя платить налог на имущество. Однако, при нахождении имущества на балансе лизинговой компании налог на имущество все равно платится клиентом, только он возмещается в составе лизинговых платежей клиентом. С 2013 года для большинства групп движимого имущества налог отменен. Поэтому разница с точки зрения бухгалтерского учета для сторон сделки теперь отсутствует. Однако, учет и отражение лизингового имущества на балансе лизингополучателя несколько сложнее, так как подход бухучета в данном вопросе до конца не стандартизирован. При этом для недвижимого имущества тогда стоит отметить, что лизинговое имущество учитывается на балансе лизингополучателя не по сумме приобретения, а по сумме всего договора лизинга без НДС, таким образом, под обложение налогом на имущество попадают все проценты по сделке, вознаграждение лизинговой компании, дополнительные расходы, конвертации, комиссии по аккредитивам и прочее, что снижает эффективность сделки. Реальная экономическая целесообразность учета имущества на балансе лизингополучателя присутствует только если у самого клиента лизинговой компании есть льготы по налогообложению налогом на имущество, что позволяет не платить или существенно экономить в таком случае. Учет на балансе лизингополучателя может быть также интересен в случаях, когда компании выгодно показать рост активов или увеличение балансовой стоимости по своим внутренним причинам, которые обычно не имею связи с экономической целесообразностью.

На балансе лизингодателя

Наиболее распространенной ситуацией является отражение предмета лизинга на балансе лизинговой компании. Если договором лизинга предусмотрено отражение предмета лизинга на балансе лизингодателя, лизингополучатель отражает лизинговое имущество на забалансовом счете 001 «Арендованные основные средства».

Начисление лизинговых платежей отражается по кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции со счетами учёта затрат: обычно 20 счёту.

Проводки при получении предмета лизинга:

Дт 001 - принят к учёту предмет лизинга по стоимости без НДС;

Проводки по текущим лизинговым платежам:

Дт 60 - Кт 51 - оплачен авансовый платёж по договору лизинга;

Дт 76 - Кт 68 - зачет НДСа с суммы авансового платежа;

Лизингополучатель имеет право на вычет по НДСу сразу со всей суммы авансового платежа.

Отнесение на затраты аванса по договору лизинга может производиться в первый месяц или на протяжении нескольких месяцев (в зависимости от структуры графика платежей).

При этом, если зачет аванса осуществляется в течение всего срока лизинга или в течение нескольких месяцев, лизингополучатель обязан каждый месяц восстанавливать сумму НДСа с зачета аванса в текущем месяце.

Дт 68 - Кт 76 - восстановлен НДС с части лизингового платежа по зачету аванса.

Дт 20 - Кт 76 - начислен лизинговый платёж на всю сумму, включая зачет аванса.

Дт 19 - Кт 76 - начислен НДС по лизинговому платежу на всю сумму, включая зачет аванса.

Дт 68 - Кт 19 - предъявлен НДС в бюджет с суммы лизингового платежа.

Дт 76 - Кт 51 - перечислен лизинговых платёж.

Проводки по выкупу предмета лизинга

В случае наличия в договоре лизинга цены выкупа (в приведённом графике платежей по лизингу данная сумма отсутствует, для примера возьмём её равной 1 180 рублей с НДС) в бухучете делаются следующие проводки:

Дт 08 - Кт 76 -отражены затраты по выкупу предмета лизинга при переходе права собственности к лизингополучателю (выкупная цена).

Дт 19 - Кт 76 - начислен НДС при выкупе предмета лизинга на выкупную стоимость.

Дт 68 - Кт 19 - предъявлен НДС в бюджет.

Дт 76 - Кт 51 - оплачена сумма выкупа предмета лизинга.

Дт 01 - Кт 08 - принят к учёту предмет лизинга в составе собственных основных средств, если стоимость предмета лизинга при выкупе более 40 тыс. руб.

Дт 20 - Кт 08 - стоимость приобретения предмета лизинга списана на затраты (когда выкуп осуществляется по условной или формальной цене 1000 или 100 руб.).

На балансе лизингополучателя

Отражение предмета лизинга на балансе лизингополучателя окончательно не отрегулировано, поэтому имеет несколько методов учета со своими особенностями.

Недостатками одних методов учета является тот факт, что возможности учета изменений лизинговой сделки отсутствует, недостатками других методов является например необходимость донастройки информационных систем бухгалтерии. При этом некоторые методы учета до сих пор связаны с налоговыми рисками. Выделим основные методологические проблемы бухгалтерского учета лизинговых операций у лизингополучателя при учете имущества (предмета лизинга) на его балансе.

1) Первоначальная стоимость имущества на балансе лизингополучателя отличается от первоначальной стоимости имущества на балансе лизингодателя (отличие 20-50% в зависимости от условий договора лизинга). Значит, налог на имущество у лизингополучателя будет на 20-50% выше, чем он был бы при учете на балансе лизингодателя. 122

2) Первоначальная стоимость имущества у лизингополучателя существенно различается по своей величине по данным бухгалтерского и налогового учета.

3) Если в договоре лизинга не прописан срок полезного использования предмета лизинга и метод амортизации, то они могут существенно отличаться от лизингодателя, как основные параметры расчета лизинговых платежей, у лизингополучателя, как фактически принятые условия амортизации по договору лизинга. Это приводит к большим сложностям при прерывании и окончании сделки.

4) В бухгалтерском учете на расходы лизингополучатель относит только амортизацию, обычно применяя линейный метод ее начисления. Если график лизинговых платежей неравномерен, то возникает превышение амортизации над лизинговыми платежами.

5) При прерывании сделки у лизингополучателя возникают сложности с отражением в учете выбытия имущества. Это касается как бухгалтерского, так и налогового учета.

6) Налоговая нагрузка по налогу на имущество значительно выше, чем при учете имущества на балансе лизинговой компании.

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то его стоимость (п.8 Указаний по отражению в бухгалтерском учете операций по договору лизинга, утвержденных приказом Минфина РФ от 17.02.1997 №15), отражается по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции со сч.76 «Расчеты с разными дебиторами и кредиторами» без НДС В соответствии с общепринятой методикой учета в первоначальную стоимость предмета лизинга включают все суммы, которые лизингополучатель выплатит лизингодателю, то есть, первоначальная стоимость объекта основных средства равна сумме лизинговых платежей (пункт 8 ПБУ 6/01).

В НК РФ не определен порядок определения лизингополучателем первоначальной стоимости предмета лизинга, находящегося на балансе лизингополучателя и включаемого им предмета лизинга в состав амортизируемого имущества. Порядок формирования первоначальной стоимости предмета лизинга, определенный п. 1 ст. 257 НК РФ учитывает только расходы лизингодателя, связанные с приобретением предмета лизинга, что подразумевает формирование первоначальной стоимости предмета лизинга у лизингодателя и не учитывает ситуацию, когда предмет лизинга учитывается на балансе лизингополучателя. Из данной нормы и отсутствия специальных норм в отношении определения первоначальной стоимости предмета лизинга лизингополучателем в момент принятия имущества на баланс следует, что и лизингополучатель принимает предмет лизинга к налоговому учету в сумме расходов лизингодателя, связанных с приобретением предмета лизинга. Таким образом, для целей налогового учета лизингополучателю необходимо иметь данные о первоначальной стоимости объекта лизинга, предоставленные лизингодателем. Сумма расходов лизингодателя на приобретение предмета лизинга должна быть подтверждена документами, предоставленными лизингодателем при передаче предмета лизинга на баланс лизингополучателя. Такими документами являются: Акт передачи имущества в лизинг и Акт приема-передачи основных средств ОС-1.

Более подробную информацию по отражению предмета лизинга в учете читайте в прилагаемом справочном материале, подготовленном агентством «Территория лизинга». В книге «Учет лизинговых операций» подробно освещены вопросы организации первичной документации как у лизингополучателя, так и у лизингодателя, рассмотрены особенности учета предмета лизинга в зависимости от балансодержателя, раскрыты отличия учета лизинга по РСБУ и МСФО.

Лизингодатель остается собственником имущества и после передачи его во временное пользование. Право собственности может перейти к вам только при наличии условия о выкупе (ст. 11 , ст. 19 Закона от 29 октября 1998 г. № 164-ФЗ). Если не выкупаете предмет лизинга, то по окончании договора его нужно вернуть лизингодателю. Рассмотрим подробнее учет лизинга на балансе лизингополучателя.

Лизинг. Как учесть имущество на балансе лизингополучателя

На стадии заключения договора можно сразу согласовать, на чьем балансе будет числиться предмет лизинга. От этого зависит, как вы учтете расходы на содержание объекта и кто будет платить налог на имущество.

Когда имущество учитывается у лизингодателя, отразите его за балансом. Лизинговое имущество, которое согласно договору учитывается на балансе лизингополучателя, примите к учету как объект основных средств. Для этого к счету 08 «Вложения во внеоборотные активы» откройте субсчет «Имущество, полученное в лизинг». На нем отразите первоначальную стоимость лизингового имущества (по данным лизингодателя, на основании акта приема-передачи или договора).

Учет лизинга на балансе лизингополучателя - проводки при получении имущества:

- отражена стоимость имущества, полученного по договору лизинга (без НДС, т. к. передача лизингового имущества на баланс лизингополучателю не облагается этим налогом).

После этого примите лизинговое имущество к учету на счет 01 «Основные средства». Для этого к счету 01 откройте отдельный субсчет «Основные средства, полученные в лизинг». В бухучете сделайте проводку:

- отражено в составе основных средств имущество, полученное в лизинг.

Пример. Учет лизинга на балансе лизингополучателя

ОАО «Производственная фирма "Мастер"» в сентябре получило в лизинг оборудование. Стоимость имущества - 967 000 руб. (в т. ч. НДС - 147 508 руб.). Согласно договору имущество числится на балансе лизингополучателя.

В сентябре бухгалтер «Мастера» сделал следующие записи:

Дебет 08 субсчет «Имущество, полученное в лизинг» Кредит 76 субсчет «Стоимость предмета лизинга»

- 819 492 руб. (967 000 руб. - 147 508 руб.) - отражена стоимость полученного в лизинг оборудования;

Дебет 01 субсчет «Основные средства, полученные в лизинг» Кредит 08 субсчет «Имущество, полученное в лизинг»

- 819 492 руб. - введено в эксплуатацию оборудование, полученное в лизинг.

Амортизацию по лизинговому имуществу должна начислять та сторона, на балансе которой учитывается предмет лизинга. Поэтому если лизинговое имущество на балансе лизингополучателя, то именно лизингополучатель начисляет амортизацию. Начните это делать с месяца, следующего за тем, в котором имущество приняли к учету в качестве объекта основных средств (на счет 01).

Документальное оформление

Получив имущество в лизинг, составьте акт приема-передачи в произвольной форме или воспользуйтесь унифицированными формами № ОС-1, № ОС-1а, № ОС-1б, утвержденными .

На полученный объект основных средств откройте отдельную инвентарную карточку, например, по форме № ОС-6, утвержденной постановлением Госкомстата России от 21 января 2003 г. № 7 . При этом для учета полученного имущества можно использовать инвентарные номера, присвоенные ему лизингодателем. Об этом сказано в пункте 14 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н .

Учет лизинговых платежей

Указания об отражении в бухгалтерском учете операций по договору лизинга, утвержденные приказом Минфина России от 17 февраля 1997 г. № 15 , можно использовать в части, не противоречащей более поздним нормативно-правовым актам по бухучету. Поэтому в части учета расходов следует руководствоваться прежде всего положениями ПБУ 10/99.

В бухучете лизинговые платежи отражайте ежемесячно в составе расходов в корреспонденции со счетами расчетов (60, 76). Характер расходов определяйте в зависимости от направления использования предмета лизинга. В случае использования предмета лизинга в процессе производства и реализации товаров (работ, услуг) используйте счета учета расходов по обычным видам деятельности. В остальных случаях отразите прочие расходы.

Операции по начислению лизинговых платежей отражают записями:

Дебет 20 (25, 26, 44, 91-2...) Кредит 60 (76) субсчет «Расчеты за пользование предметом лизинга»

- начислен лизинговый платеж по имуществу, используемому организацией;

Дебет 19 Кредит 60 (76) субсчет «Расчеты за пользование предметом лизинга»

- учтен входной НДС по лизинговым услугам.

При получении счета-фактуры от лизингодателя и выполнении прочих необходимых условий:

- предъявлен к вычету входной НДС по лизинговым услугам.

В момент погашения задолженности перед лизингодателем сделайте запись:

Дебет 60 (76) субсчет «Расчеты за пользование предметом лизинга» Кредит 51

- оплачен лизинговый платеж.

Расходы признавайте независимо от факта перечисления средств лизингодателю в размере стоимости услуг каждого текущего месяца, установленного графиком лизинговых платежей.

Пример

ОАО «Производственная фирма "Мастер"» в сентябре получило в лизинг по договору без выкупа оборудование сроком на 5 лет (60 мес.). Общая сумма лизинговых платежей за весь период лизинга - 1 300 000 руб. (в т. ч. НДС - 198 305 руб.). Сумма ежемесячно уплачиваемого лизингового платежа согласно графику - 21 667 руб. (в т. ч. НДС - 3305 руб.).

Начиная с сентября ежемесячно бухгалтер отражает следующие записи:

Дебет 20 Кредит 60 субсчет «Расчеты за пользование предметом лизинга»

- 18 362 руб. (21 667 руб. - 3305 руб.) - начислен лизинговый платеж по имуществу, которое используется в деятельности производственной организации;

Дебет 19 Кредит 60 субсчет «Расчеты за пользование предметом лизинга»

- 3305 руб. - учтен входной НДС по лизинговым услугам за текущий месяц;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

- 3305 руб. - предъявлен к вычету входной НДС по лизинговым услугам;

Дебет 60 субсчет «Расчеты за пользование предметом лизинга» Кредит 51

- 21 667 руб. - оплачен лизинговый платеж за текущий месяц.

Информация в этой статье актуальна на день ее размещения на сайте. Если вы зашли сюда позже, то прочитать материал по данной теме в актуальной редакции и даже с учетом будущих изменений, можно в Системе Главбух.

Лизинг ─ это возможность получить необходимые для работы основные средства без использования кредитов и займов. Согласно Федерального закона от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», лизингополучатель может оговорить характеристики предмета лизинга и выбрать продавца имущества.

С точки зрения бухгалтерского и налогового учета, важно то, что учет имущества можно вести как на балансе лизингополучателя, так и на балансе лизингодателя. Это определяется договором, и проводки будут отличаться.

В этой статье мы рассмотрим ситуацию, когда ведется учет имущества на балансе лизингополучателя.

1. Пример проводок у лизингополучателя : постановка на баланс и амортизация

2. Проводки по лизинговым платежам у лизингополучателя с постоплатой

3. Лизинговые платежи в бухгалтерском учете у лизингополучателя переводятся авансом

4. Учет имущества на балансе лизингополучателя после выкупа

5. Налоги лизингополучателя на ОСНО

6. Налог на имущество и транспортный налог на ОСНО

7. Налоги лизингополучателя на УСН

8. Учет лизинга у лизингополучателя в программе 1С версии 8.3

Теперь по всем этим пунктам пройдемся более подробно.

1. Пример проводок у лизингополучателя: постановка на баланс и амортизация

Нормативный документ, который регулирует правила бухгалтерского учета, ─ Приказ Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга» (далее ─ Приказ № 15).

Оприходование и дальнейший учет имущества на балансе лизингополучателя может осуществляться, если это предусмотрено условиями договора. Но и в этом случае у лизингодателя есть только право владения и пользования предметом лизинга, право собственности остается за лизингодателем (ст.11 Федерального закона от 29.10.1998 № 164-ФЗ).

Как и в случае с собственными основными средствами для учета поступления предмета лизинга используется счет 08 «Капитальные вложения».

Расходы, которые включают в первоначальную стоимость полученного имущества:

- сумму всех платежей по договору лизинга вместе с выкупной стоимостью без учета НДС, если компания работает на ОСН, и включая НДС, если лизингополучатель на УСН

- дополнительные расходы, связанные с подготовкой предмета лизинга к эксплуатации, например, за доставку, монтаж и настройку, если эти расходы несет лизингополучатель

После того как полученное имущество будет готово к работе, его ставят на учет в качестве основного средства.

Ежемесячная сумма амортизации рассчитывается исходя из срока полезного использования и применяемого в компании метода начисления. Пример проводок у лизингополучателя по начислению амортизации:

2. Проводки по лизинговым платежам у лизингополучателя с постоплатой

Отражение лизинговых платежей в бухгалтерском учете у лизингополучателя зависит от ситуации.

Первый и более простой случай, когда производится постоплата на основании выставленного лизингодателем счета-фактуры, если он работает на ОСН. В этом случае проводки по лизинговым платежам у лизингополучателя будут такими:

| Дебет | Кредит | Сумма |

| 76 , субсчет «Арендные обязательства» | 76 | Сумма платежа. Выделение НДС зависит от системы налогообложения лизингополучателя: при ОСН НДС принимается к вычету, при УСН включается в расходы |

| 19, субсчет «НДС по лизинговым платежам» | 76 , субсчет «Задолженность по лизинговым платежам» | |

| 68 , субсчет «Расчеты по НДС» | 19 , субсчет «НДС по лизинговым платежам» | Сумма указанного НДС в счете-фактуре от лизингодателя. Только для лизингополучателя на ОСН |

| 76 , субсчет «Задолженность по лизинговым платежам» | 51 | Сумма платежа вместе с НДС |

3. Лизинговые платежи в бухгалтерском учете у лизингополучателя переводятся авансом

Вторая ситуация, когда лизинговые платежи в бухгалтерском учете у лизингополучателя являются авансовыми. Они перечисляются на основании графика, приложенного к договору.

Проводить оплату в данном случае можно на основании бухгалтерской справки, служебной записки или другого внутреннего документа, разработанного компанией:

Принятие НДС к вычету зависит от того выставляет ли лизингодатель счета-фактуры на предоплату. Если таких документов нет, нужно «хранить» НДС на счете 19:

Когда лизингодатель предоставляет счета-фактуры на полученную предоплату, то НДС можно сразу принять к вычету:

Проще отражать лизинговые платежи в бухгалтерском учете у лизингополучателя в случае постоплаты при получении счета-фактуры от лизингодателя.

В процессе работы по договору лизинга полезно проводить сверку с контрагентом, как это сделать .

4. Учет имущества на балансе лизингополучателя после выкупа

После того как будут погашены все лизинговые платежи, включая выкупную стоимость, и предмет лизинга перейдет в собственность лизингополучателя, в учете нужно сделать «внутренние» проводки на счетах 01 и 02:

5. Налоги лизингополучателя на ОСНО

Если ведется учет имущества на балансе лизингополучателя, то в качестве расходов он может признать амортизационные отчисления по этим основным средствам и лизинговые платежи, уменьшенные на сумму амортизации (пп.10 п.1 ст.264 НК РФ).

Важно понимать, что за первоначальную стоимость основных средств нужно принимать расходы лизингодателя на приобретение и доведения имущества до работоспособного состояния (ст.257 НК РФ). Для подтверждения таких расходов лучше всего получить документ за подписью лизингодателя, например, заверенную выписку из налогового регистра или справку.

Например, компания А передала оборудование стоимостью 100 000 рублей в лизинг компании Б. Компания Б смонтировала это оборудование за свой счет, потратив еще 50 000 рублей. В бухгалтерском учете компании Б первоначальная стоимость оборудования на счете 01 составит 150 000 рублей. В налоговом ─ нужно оценить полученное имущество в 100 000 рублей.

Кроме разных подходов к формированию первоначальной стоимости имущества, полученного в лизинг, других особенностей для признания амортизации в расходах нет. Для таких основных средств также нужно определить амортизационную группу по правилам ст.258 НК РФ и можно применять повышающий коэффициент, но не больше трех (пп.1 п.2 ст.259.3 НК РФ).

Учитывать амортизацию в расходах не могут те организации, которые на основании ст.273 НК РФ используют кассовый метод при определении доходов и расходов. Поскольку имущество, полученное в лизинг, не оплачено, то его нельзя амортизировать. Поэтому такие организации признают в расходах только сумму лизинговых платежей в полном объеме.

Согласно п.3 ст.17 закона № 164-ФЗ лизингополучатель за свой счет проводит техобслуживание и обеспечивает сохранность полученного имущества. Поэтому работы такого характера можно смело включать в расходы на основании пп.2 п.1 ст.253 НК РФ.

Сторона, ответственная за проведение текущего и капитального ремонта, должна быть определена договором лизинга. Если ремонт за свой счет проводит лизингополучатель, то он включает фактическую стоимость ремонта в свои расходы в том налоговом периоде, когда он был проведен.

6. Налог на имущество и транспортный налог на ОСНО

Когда ведется учет имущества на балансе лизингополучателя, то именно он и платит этот налог по общим правилам (ст.374 НК РФ). Т.е. порядок тот же самый, что и по имуществу, находящемуся в собственности. Более подробно , там все по полочкам.

По правилам, установленным в ст.357 НК РФ, транспортный налог платит тот, на кого зарегистрировано транспортное средство (ТС). ТС, переданные в лизинг, могут быть «записаны» как на лизингодателя, так и на лизингополучателя. Это определяется соглашением сторон (п.2 ст.20 закона № 164-ФЗ).

Поэтому вопрос регистрации, а значит и уплаты транспортного налога нужно решать на стадии заключения договора.

Уплаченные налоги лизингополучателя (транспортный и на имущество) включаются в состав расходов в рамках налога на прибыль на основании п.1 ст.264 НК РФ.

7. Налоги лизингополучателя на УСН

Вопрос о том, какие статьи по имуществу, полученному в лизинг, включать в расходы может быть только у организаций и ИП на УСН, которые платят налог в размере 15% от базы «доходы ─ расходы».

Согласно п.2 ст.346.17 НК РФ, расходы на УСН признаются только после их фактической уплаты, при этом расходы, связанные с приобретением основных средств, отражаются последним числом квартала и года.

И с этим правилом связана сложность в определении первоначальной налоговой стоимости полученного в лизинг основного средства: она появится у лизингополучателя на УСН только после того, как будет уплачена выкупная стоимость . А значит, «показать» основное средство в налоговом учете можно будет только после его выкупа.

При этом в бухгалтерском учете первоначальная стоимость будет определяться по правилам ПБУ 6/01, и основное средство будет учитываться на счете 01 лизингополучателя сразу после оформления всех документов. Также в бухучете обычным порядком будет начисляться амортизация исходя из срока полезного использования и применяемого метода.

После выкупа предмета лизинга в бухгалтерском учете будет остаточная стоимость полученного имущества, а в налоговом учете появится основное средство по выкупной стоимости, увеличенной на входящий НДС .

Что касается лизинговых платежей, то их можно учитывать в расходах на основании пп.4 п.1 ст.346.16 НК РФ. Если лизингодатель находится на ОСН, то НДС по платежам нужно также включать в расходы.

8. Учет лизинга у лизингополучателя в программе 1С версии 8.3

В видео наглядно показано как вести учет лизинга у лизингополучателя в 1С версии 8.3

И бухгалтерский, и налоговый учет имущества на балансе лизингополучателя имеет свои тонкости. Но основная сложность заключается в разных подходах оценки как первоначальной стоимости, так и признания расходов. Будьте внимательны!

Бухгалтерский и налоговый учет имущества на балансе лизингополучателя