Формула сложных процентов по вкладам. Расчет, рекомендации

Выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность депозита оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента. Когда применяется тот или иной метод расчета? Как осуществляется начисление процентов по каждому способу? И какой метод выгоднее для вкладчика?

Понятие простых процентов и как они рассчитываются

Простые проценты – это проценты,начисляющиеся лишь на первоначальную величину вклада, независимо от количества периодов и их продолжительности. Они считаются один раз по окончанию срока депозита. Это обозначает, что сумма процентов за предыдущий период не учитывается при расчете в следующем.Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк на сумму 100 000 руб. под 10% годовых:

- через год он получит сумму, равную первоначально внесенным деньгам плюс начисленные проценты: 100 000 + 10 000 (чтобы высчитать процент нужно сумму вклада умножить на ставку и разделить на 100) = 110 000 (руб.);

- через 2 года сумма составит: 100 000 + (10 000 х 2) = 120 000 (руб.);

- через N лет вкладчик получит: 100 000 + (10 000 х N).

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S – сумма насчитанных процентов (руб.);

P – начальная сумма вложенных средств;

I – процентная ставка за год;

Т – срок действия вклада в днях;

K – число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Чтобы более наглядно продемонстрировать разницу по использованию простой схемы начисления процентов и сложной, данные занесены в таблицу:

При подсчете коэффициентов использовалась ежегодная капитализация процентов. Из таблицы видно, что:

- если срок вклада меньше года, то множитель, рассчитанный по формуле простых процентов, получается больше. Это даст возможность вкладчику получить больший доход, чем при использовании сложных процентов;

- когда период вклада составляет 1 год – величина коэффициентов сравнивается и является одинаковой. Это говорит о том, что доход с ежегодной капитализацией при начислении по простым процентам и сложным будет равный;

- если срок депозита более года, то коэффициент наращения по сложным процентам выше, чем при использовании обыкновенного простого процента.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Этот принцип определения доходности вклада зависимо от метода вычисления процентов сохраняется и при расчетах на месяц. Подведя итог, можно сказать, что применение сложного процента выгодно, если период вклада превышает период капитализации. Иначе говоря:

- при ежегодной капитализации оформление депозита выгодно, если срок его действия больше года;

- с применением ежеквартальной капитализации сложные проценты будут выгодными только тогда, когда срок действия депозита больше 3 месяцев;

Если срок депозита меньше, чем периодичность проведения капитализации, то расчет простых процентов по вкладам получится выгоднее.

- При заключении договора помните, что банками в документах не практикуется выражение «простые» или «сложные» проценты. В договоре зачастую пишется фраза «проценты насчитываются в конце срока». А при использовании капитализации указывается, что проценты высчитываются раз в год, квартал или месяц.

- При оформлении вклада на длительный срок может возникнуть необходимость досрочного снятия денег по той или иной причине. Вклады с возможностью досрочного снятия всегда имеют более низкую ставку. В подобных случаях выигрышным может оказаться краткосрочный вклад с возможной пролонгацией и использованием сложного процента. Доход по такому вкладу может получиться больше, даже если процентная ставка по такому депозиту немного ниже.

- Быстро и точно высчитать доходность вклада можно посредством онлайн-калькулятора. Для этого после введения необходимых данных нужно поставить галочку в окне «капитализация» и выбрать период ее проведения (год, квартал или месяц).

Сложные проценты

2.2.1. Формула сложых процентов

2.2.2. Эффективная ставка процентов

2.2.3. Переменная ставка процентов

2.2.4. Непрерывное начисление процентов

2.2.5. Определение срока ссуды и величины процентной ставки

В финансовой практике значительная часть расчетов ведется с использованием схемы сложных процентов.

Применение схемы сложных процентов целесообразно в тех случаях, когда:

- проценты не выплачиваются по мере их начисления, а присоединяются к первоначальной сумме долга. Присоединение начисленных процентов к сумме долга, которая служит базой для их начисления, называется капитализацией процентов;

- срок ссуды более года.

Если процентные деньги не выплачиваются сразу по мере их начисления, а присоединяются к первоначальной сумме долга, то долг, таким образом, увеличивается на невыплаченную сумму процентов, и последующее начисление процентов происходит на увеличенную сумму долга:

FV = PV + I = PV + PV i = PV (1 + i )

– за один период начисления;

FV = (PV + I ) (1 + i ) = PV (1 + i ) (1 + i ) = PV (1 + i ) 2

– за два периода начисления;

отсюда, за n периодов начисления формула примет вид:

FV = PV (1 + i ) n = PV k н ,

где FV – наращенная сумма долга;

PV – первоначальная сумма долга;

i – ставка процентов в периоде начисления;

n – количество периодов начисления;

k н – коэффициент (множитель) наращения сложных процентов.

Эта формула называется формулой сложных процентов.

Как было выше указано, различие начисления простых и сложных процентов в базе их начисления. Если простые проценты начисляются все время на одну и ту же первоначальную сумму долга, т.е. база начисления является постоянной величиной, то сложные проценты начисляются на увеличивающуюся с каждым периодом начисления базу. Таким образом, простые проценты по своей сути являются абсолютными приростами, а формула простых процентов аналогична формуле определения уровня развития изучаемого явления с постоянными абсолютными приростами. Сложные проценты характеризуют процесс роста первоначальной суммы со стабильными темпами роста, при наращении ее по абсолютной величине с ускорением, следовательно, формулу сложных процентов можно рассматривать как определение уровня на базе стабильных темпов роста.

Согласно общей теории статистики, для получения базисного темпа роста необходимо перемножить цепные темпы роста. Поскольку ставка процента за период является цепным темпом прироста, то цепной темп роста равен:

(1 + i ).

Тогда базисный темп роста за весь период, исходя из постоянного темпа прироста, имеет вид:

(1 + i ) n .

Базисные темпы роста или коэффициенты (множители) наращения, зависящие от процентной ставки и числа периодов наращения, табулированы и представлены в Приложении 2. Экономический смысл множителя наращения состоит в том, что он показывает, чему будет равна одна денежная единица (один рубль, один доллар и т.п.) через n периодов при заданной процентной ставке i . 5>>>

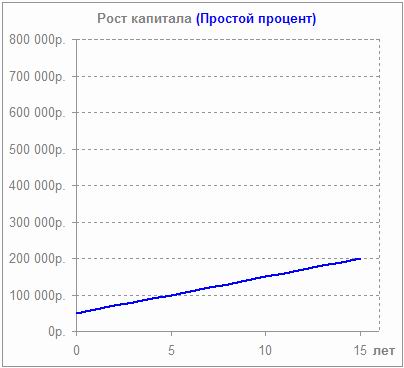

Графическая иллюстрация соотношения наращенной суммы по простым и сложным процентам представлена на рисунке 4.

Начисление процентов — одна из основных операций в экономике и . Самый близкий всем пример — депозит в банке, где вложенные деньги в конце периода возвращаются к владельцу с прибылью.

А что будет, если повторить этот цикл несколько раз ? Тут то и появляется понятие простых и сложных процентов , которым посвящена эта статья.

Инвесторы, которые работают на , сталкиваются с повторным вложением денег (реинвестированием) постоянно. Если банковские депозиты приносят владельцам прибыль через несколько месяцев или даже год, то на валютном рынке прибыль/убыток появляется после каждой сделки.

Поэтому все, кто интересуется , будут регулярно работать с простыми и сложными процентами. Давайте же разберемся, что же означают эти понятия.

Простой процент — прибыль по многоразовым вкладам за каждый период времени всегда начисляется только на первоначальную сумму .

Пример: депозит 5000$ под 20% годовых. По схеме простого процента и в первый, и во второй, и в любой другой год прибыль составит 1000$. Чтобы узнать прибыль за N лет, просто умножьте прибыль за один год на число N.

Простой процент используется в случаях, когда база начисления процентов всегда равна начальной сумме вложений . Это могут быть специальные банковские депозиты, проценты по кредиту. Также простой процент используется, когда инвестор регулярно выводит прибыль — в каждый период времени работает первоначальная сумма.

Сложный процент — проценты по многоразовым вкладам за каждый период начисляются на первоначальную сумму и всю полученную до этого прибыль .

Пример: депозит 5000$ под 20% годовых. В первый год прибыль составит 5000$ * 20% = 1000$, во второй (5000$ + 1000$) * 20% = 1200$, в третий (5000$ +1000$ + 1200$) * 20% = 1440$ и так далее.

Каждый раз, когда инвестор хочет несколько раз «прокрутить» свои деньги через инвестиционный инструмент, он сталкивается со сложным процентом. Полученная прибыль на первом круге реинвестируется и проценты уже начисляются на более крупную сумму.

В инвестициях на рынке Форекс сложный процент используется постоянно, потому что сумма вложений меняется постоянно — фактически после каждой сделки. Многие инвесторы используют тактику «вложил и забыл», оставляя полученную прибыль работать вместе со стартовым вкладом.

Разница между простыми и сложными процентами на первый взгляд кажется не такой уж большой. Но чем больше проходит времени, тем очевиднее становится преимущество сложных процентов:

Простые и сложные проценты на одном графике

Конечно, это всё теория и на практике добиться 30-кратного реинвестирования прибыли совсем непросто. Но факт остаётся фактом — сложные проценты могут сослужить хорошую службу инвестору. И чтобы умело их использовать, нужно правильно их считать, в чём помогут несколько полезных формул.

Формулы сложных процентов по вкладам и примеры решения задач

- начальная сумма вклада (K нулевая или К 0)

- (R) — переводится из процентов в число (10% = 0.1)

- количество периодов реинвестирования, то есть лет (n)

А конечную сумму вклада мы назовем просто K. Её можно рассчитать по формуле:

Конечная сумма при расчёте сложных процентов по вкладу

Пример задачи: Инвестор П. положил на депозит в банке 10000$ под 10% годовых. Какую прибыль он получит через 5 лет?

Для начала, давайте узнаем конечную сумму вклада по формуле:

K = 10000$ * (1 + 0.1) 5 = 16105.1$

Прибыль (P) — это разница между конечной и стартовой суммой вклада. Считаем:

P = K — К 0 = 16105.1$ — 10000$ = 6105.1$

P (%) = K/К 0 — 1 = 16105.1$ / 10000$— 1= 61.05%

Используя формулу сложных процентов, вы всегда можете предсказать результат инвестирования в будущем. Впрочем, бывают ситуации, когда вам нужно узнать не конечную, а стартовую сумму вклада. Её можно найти по той же формуле сложных процентов по вкладам, но надо немного её изменить:

Формула расчёта сложных процентов для поиска стартовой суммы вклада

Пример задачи: Инвестор В. хочет узнать, сколько ему надо вложить рублей под 20% годовых сейчас, чтобы через 3 года стать рублёвым миллионером.

Используем формулу:

К 0 = 1000000₽ / (1 + 0.2) 3 = 578703.7₽

Кроме суммы вклада, через формулу можно найти и остальные параметры. Например, зная стартовую и конечную сумму, можно узнать процентную ставку или количество периодов реинвестирования.

Начнем с процентной ставки:

Формула расчёта сложных процентов по вкладу для поиска нужной процентной ставки

Пример задачи: Инвестор Р. хочет выяснить, вклад с какой процентной ставкой ему нужен, чтобы заработать 10000$ за 3 года, изначально вложив 20000$.

K = К 0 + P = 20000$ + 10000$ = 30000$

А теперь можно использовать формулу:

R = (30000$ / 20000$) ^ 1/3 — 1 = 14.47%

Чтобы получить такую доходность, банковский депозит не подойдёт, а вот консервативный — вполне.

Расчёт сложных процентов по вкладу — поиск нужного количества периодов реинвестирования

Пример задачи: сколько лет нужно держать деньги на депозите в банке под 25% годовых, чтобы 50000 рублей превратить в 100000?

Подставляем в формулу:

n = log 1+0.25 100000/50000 = 3.11 лет

Кстати, если речь идёт о банке, то 3.11 лет округляются до 4 — вы обычно не можете снять свои деньги до окончания периода действия вклада. Условия конкретного инвестиционного инструмента всегда стоит учитывать при решении подобных задач.

Кроме рассмотренных нами задач существуют и более сложные. Например, довольно распространённая история — у инвестора есть вклад с возможностью пополнения. Часть каждой зарплаты отправляется туда и надо выяснить, какой же будет результат по итогам.

Пример задачи: Инвестор З. вложил 1000$ и откладывает 50$ каждый месяц. Процентная ставка — 1% в месяц. Какая сумма накопится через 5 лет?

Чтобы узнать результат, нужно создать табличку:

Расчёт результатов инвестирования с доливками, с учётом сложных процентов

В первый месяц сумма инвестиций составила 1000$, на неё начислен 1% — итого 1010$. Во второй месяц работают уже 1010$ и еще 50$, которые инвестор внёс дополнительно. Итого — 1070.10. И так далее…

Разумеется, считать эти таблички каждый раз — довольно напряжно, решать логарифмы — тем более. Поэтому специально для вас при помощи программы Microsoft Excel я сделал небольшой файлик для решения задач по сложным процентам.

Многие формулы сложных процентов по вкладам на обычном калькуляторе не посчитаешь — нужно использовать специальные программы или сайты. Microsoft Excel позволяет делать практически любые прикладные расчёты быстро и удобно — всего-то нужно скачать файл и работать с ним.

По формулам из статьи я сделал небольшой калькулятор для расчёта сложных процентов. Вот так выглядит одна из страниц:

Скриншот из калькулятора сложных процентов с капитализацией.

С помощью файла вы сможете решить задачи, которые мы рассматривали по ходу статьи:

- расчёт конечной суммы вклада;

- расчёт начальной суммы вклада;

- расчёт нужной процентной ставки;

- расчёт срока инвестирования;

- расчёт конечной суммы вклада с учётом добавочных вложений или снятия прибыли.

Как получить калькулятор сложных процентов от Вебинвеста? Очень легко — воспользуйтесь формой ниже:

Sp-force-hide { display: none;}.sp-form { display: block; background: #ffffff; padding: 10px; width: 450px; max-width: 100%; border-radius: 0px; -moz-border-radius: 0px; -webkit-border-radius: 0px; border-color: rgba(214, 189, 90, 1); border-style: solid; border-width: 2px; font-family: Arial, "Helvetica Neue", sans-serif; background-repeat: no-repeat; background-position: center; background-size: auto;}.sp-form input { display: inline-block; opacity: 1; visibility: visible;}.sp-form .sp-form-fields-wrapper { margin: 0 auto; width: 430px;}.sp-form .sp-form-control { background: #ffffff; border-color: #cccccc; border-style: solid; border-width: 1px; font-size: 15px; padding-left: 8.75px; padding-right: 8.75px; border-radius: 4px; -moz-border-radius: 4px; -webkit-border-radius: 4px; height: 35px; width: 100%;}.sp-form .sp-field label { color: #444444; font-size: 13px; font-style: normal; font-weight: bold;}.sp-form .sp-button { border-radius: 4px; -moz-border-radius: 4px; -webkit-border-radius: 4px; background-color: #b3901e; color: #ffffff; width: 100%; font-weight: 700; font-style: normal; font-family: Arial, sans-serif; box-shadow: none; -moz-box-shadow: none; -webkit-box-shadow: none; background: linear-gradient(to top, #7f6615 , #ddb432);}.sp-form .sp-button-container { text-align: center; width: auto;}

Каждый к депозитам относится по своему: одни предпочитают накапливать деньги на банковских счетах, а кому-то спится легче при понимании того, что все деньги лежат под своей подушкой.

Банки помогают заработать на собственных деньгах - они предлагают денежное вознаграждение в виде начисляемых и выплачиваемых процентов за каждый оформленный сберегательный счёт.

Если вы решили доверить свои сбережения банку, то прежде всего следует понять, сколько же можно заработать, какой банк является более надёжным и на каких условиях он предлагает размещение вкладов.

В этой статье мы остановимся на вопросе того, что представляет собой сложный процент по вкладам, и как его рассчитать.

Отличия от простого процента

Существует два вида процентов по депозитам или вкладам - простой и сложный. О первом из них говорить долго не приходится, так как простой процент довольно-таки легко посчитать.

Сложный процент - это такой вид начисления, который увеличивает на свой размер тело депозита без разрывания договора вклада. Также его называют депозитом с капитализацией.

То есть при ставке в 20% с капитализацией условие о том, что в конце периода вы получите на такой же процент больше денег, не действует.

Преимущества, которыми наделён сложный процент

Банкам не выгодны такие депозиты, так как им приходится больше платить за использование привлечённых средств. Поэтому процентные ставки по ним зачастую на порядок меньше, чем у тех вкладов, которые подразумевают простое начисление вознаграждений.

Чаще всего сложный процент представлен в депозитах с возможностью постоянного пополнения. Иногда банки пытаются завлечь и клиентов на вклады, с которых можно снимать либо вкладывать деньги в любое время. Но процентные ставки по второму виду значительно ниже, чем в депозитах, не подразумевающих частичное снятие.

Какая формула сложных процентов?

Итак, разобравшись в сути понятия, перейдём к осуществлению практических расчётов.

Предположим, что вы хотите разместить 200 тысяч рублей на депозит. Выбор пал на вклад, который подразумевает начисление сложного банковского процента с уровнем в 11% годовых.

Условия депозита включают ежемесячную капитализацию процентов. Это означает, что то количество процентов, которые полагается вам за размещение вклада в течение месяца, будет начислено и прибавлено к общей сумме первоначального вклада. А со следующего месяца проценты будут насчитываться уже на новый размер вклада.

Практический расчёт

На практике это выглядит следующим образом:

Вложим 200 тыс. рублей на депозит под 11% с ежемесячной капитализацией процентов. Получаем, что за первый месяц должно начислиться 11% ÷ 12 = 0.917%.

То есть во втором месяце она составит 201834 рублей. И таким же образом можно просчитать и остальные месяцы:

- 3 мес. - 201834 * 0.917% = 1850,82. Сумма вклада составит уже 203684.82 р.;

- 4 мес. - 203684.82 * 0.917% = 1867.11. Вклад будет равен 205551.93 р.;

- 5 мес. - 205551.93 * 0.917% = 1884.23. Тело депозита будет уже равняться 207436.16 р;

- 6 мес. - 207436.16 * 0.917% = 1901.50. Получается, что в 7 месяце депозит будет равен 209337.66 р.

Итого, к последнему месяцу года сумма сложных процентов составит 21118,33 р., а по завершении года человек получит на руки свои 223126.33 рублей. Если бы он разместил свои деньги на обычный депозит без ежемесячной капитализации, то сумма процентов составила бы 22000 рублей. Получается, что на 1126.33 рублей вклад со сложным процентом оказался выгоднее.

То есть получается, что размещать такие вклады действительно выгодно. Но это в теории, на практике, возможно, всё будет по другому из-за некоторых нюансов, которые будут описаны несколько ниже.

Как на практике сравнить сложные и простые проценты?

На практике мы встречаемся с банками, которые не желают работать себе в убыток. Согласно расчётам, которые осуществлены выше, депозиты со сложной ставкой менее выгодны для любого банка.

Этим можно объяснить разницу процентных ставок, которые предлагают финансовые учреждения в качестве награды за размещение вклада. Те депозиты, которые предполагают капитализацию, всегда имеют более низкий уровень процентов.

Вклады без капитализации всегда имеют более высокий уровень предлагаемых процентных ставок

Для того чтобы осуществить реальное сравнение, возьмём средние ставки, которые существуют на сегодняшний день.

Представим, у что Иванов К.Л. является счастливым обладателем 1 млн. рублей. Он решил разместить эти деньги в банке. Банковский сотрудник предложил ему два варианта. Первый - разместить вклад на 1 год под 10 % годовых, подразумевающий начисление сложных процентов. Второй вариант - двухлетний вклад под 11% годовых с простым начислением вознаграждений.

Какой вариант выбрать? Проведём расчёт.

Сравнение поможет реально оценить выгодность того или иного предложения

В предыдущем примере было подробно показано, как вычислять проценты за каждый месяц. В этот раз поступим проще - будет использоваться уже выведенная формула сложных процентов, которая выглядит следующим образом:

Пс = Д * (1 + Дс / 100 *Пд / По)К - Д, где:

- Д - первоначальная сумма депозита;

- Дс - процентная ставка по вкладу;

- Пд - количество дней в периоде (зачастую 30 календарных дней);

- По - общее количество дней в периоде, на который заключён депозитный договор;

- К - количество периодов, в которых будет производится перечисление процентов к телу депозита.

Согласно формуле, вычислим, какие же сложные годовые проценты в нашем примере:

Пс = 1 000 000 *(1 + 10* / 100 * 30 / 365)12 - 1 000 000 = 103 213.20р.

Если Иванов К.Л. выберет второй вариант, то получит следующую сумму процентов через год:

Пп = 1 000 000 * 0,11 = 110 000 р.

Как видно, даже разница в 1% существенно влияет на уровень отличия вознаграждений у вкладов с капитализацией и без. Конечно же, если бы уровень процентов был одинаковым, то капитализация всегда выгодней. Но реальность такова, что банки сознательно занижают проценты по таким вкладам, чтобы не нести убытки.

Депозит не способ заработать деньги, а возможность сохранить ценность собственного капитала

Конечно, сложный процент по вкладам позволяет их владельцам зарабатывать больше денег за отведённую единицу времени. На примерах, которые указаны выше, видна разница в сумме полученного вознаграждения.

Но нужно учитывать темпы инфляции, рост или падение экономики. В современной ситуации экономисты придерживаются того мнения, что депозиты лишь помогают справиться с факторами, влияющими на процесс обесценивания денег.

Безусловно, банковские учреждения предоставляют гарантии по защите ваших денег, и такой способ намного лучше, чем хранить ценности под матрасом, но если вы хотите с помощью капитала создать новый капитал, то нужно выбирать инвестирование.

Если вы уже точно определились в том, какой вид счёта вам нужен, не принимайте поспешных решений. Даже если депозит с капитализацией процентов имеет очень привлекательную процентную ставку, стоит оценить все риски, которые могут возникнуть. Репутация банка в данном вопросе игрет большую роль, которая говорит о надёжности учреждения.

Для примера можно сказать, что за границей всем людям чужды процентные ставки по депозитам, такие как в России. Точно так же они относятся и к ставкам по кредитам. Там считается нормальным их уровень в районе 1-2 процентов. В связи с этим они воспринимают банки исключительно как средство сбережения своих средств.

Сложные проценты применяются в долгосрочных финансово-кредитных операциях, если проценты не выплачиваются периодически сразу после их начисления за прошедший интервал времени, а присоединяются к сумме долга. Присоединение начисленных процентов к сумме, которая служила базой для их определения, часто называют капитализацией процентов.

Формула наращения по сложным процентам

Пусть первоначальная сумма долга равна P , тогда через один год сумма долга с присоединенными процентами составит P (1+ i ) , через 2 года P (1+ i )(1+ i )= P (1+ i ) 2 , через n лет - P (1+ i ) n . Таким образом, получаем формулу наращения для сложных процентов

S=P(1+i) n , (19)

где S - наращенная сумма, i - годовая ставка сложных процентов, n - срок ссуды, (1+ i ) n - множитель наращения.

В практических расчетах в основном применяют дискретные проценты, т.е. проценты, начисляемые за одинаковые интервалы времени (год, полугодие, квартал и т.д.). Наращение по сложным процентам представляет собой рост по закону геометрической прогрессии, первый член которой равен P , а знаменатель (1+ i ).

Отметим, что при сроке n <1 наращение по простым процентам дает больший результат, чем по сложным, а при n >1 - наоборот. В этом нетрудно убедиться на конкретных числовых примерах. Наибольшее превышение суммы, наращенной по простым процентам, над суммой, наращенной по сложным процентам, (при одинаковых процентных ставках) достигается в средней части периода.

Формула наращения

по сложным процентам,

когда ставка меняется во времени

В том случае, когда ставка сложных процентов меняется во времени, формула наращения имеет следующий вид

(20)

где i 1 , i 2 ,..., i k - последовательные значения ставок процентов, действующих в периоды n 1, n 2,..., nk соответственно.

Пример 6.

В договоре зафиксирована переменная ставка сложных процентов, определяемая как 20% годовых плюс маржа 10% в первые два года, 8% в третий год, 5% в четвертый год. Определить величину множителя наращения за 4 года.

Решение.

(1+0,3) 2 (1+0,28)(1+0,25)=2,704

Формула удвоения суммы

В целях оценки своих перспектив кредитор или должник может задаться вопросом: через сколько лет сумма ссуды возрастет в N раз при данной процентной ставке. Обычно это требуется при прогнозировании своих инвестиционных возможностей в будущем. Ответ получим, приравняв множитель наращения величине N :

А) для простых процентов

(1+ ni прост. ) = N , откуда

. (21)

Б) для сложных процентов

(1+ i сложн. ) n = N , откуда

![]() . (22)

. (22)

Особенно часто используется N =2. Тогда формулы (21) и (22) называются формулами удвоения и принимают следующий вид:

А) для простых процентов

, (23)

Б) для сложных процентов

![]() . (24)

. (24)

Если формулу (23) легко применять для прикидочных расчетов, то формула (24) требует применения калькулятора. Однако при небольших ставках процентов (скажем, менее 10%) вместо нее можно использовать более простую приближенную. Ее легко получить, если учесть, что ln 2 0,7, а ln (1+ i ) i . Тогда

n » 0,7/ i . (25)

Пример 7.

Решение.

а) При простых процентах:

![]() лет.

лет.

б) При сложных процентах и точной формуле:

Года.

в) При сложных процентах и приближенной формуле:

n » 0,7/i = 0,7/0,1 =7 лет .

Выводы:

1) Одинаковое значение ставок простых и сложных процентов приводит к совершенно различным результатам.

2) При малых значениях ставки сложных процентов точная и приближенная формулы дают практически одинаковые результаты.

Начисление годовых процентов при дробном числе лет

При дробном числе лет проценты начисляются разными способами:

1) По формуле сложных процентов

S=P(1+i) n , (26)

2) На основе смешанного метода, согласно которому за целое число лет начисляются сложные проценты, а за дробное - простые

S=P(1+i) a (1+bi) , (27)

где n = a + b , a -целое число лет, b -дробная часть года.

3) В ряде коммерческих банков применяется правило, в соответствии с которым за отрезки времени меньше периода начисления проценты не начисляются, т.е.

S=P(1+i) a . (28)

Номинальная и эффективная ставки процентов

Номинальная ставка . Пусть годовая ставка сложных процентов равна j , а число периодов начисления в году m . Тогда каждый раз проценты начисляют по ставке j / m . Ставка j называется номинальной. Начисление процентов по номинальной ставке производится по формуле:

S=P(1+j/m) N , (29)

где N - число периодов начисления.

Если срок ссуды измеряется дробным числом периодов начисления, то при m разовом начислении процентов в году наращенную сумму можно рассчитывать несколькими способами, приводящими к различным результатам:

1) По формуле сложных процентов

S=P(1+j/m) N/ t , (30)

где N / t - число (возможно дробное) периодов начисления процентов, t - период начисления процентов,

2) По смешанной формуле

![]() , (31)

, (31)

где a - целое число периодов начисления (т.е. a = [ N / t ] - целая часть от деления всего срока ссуды N на период начисления t ),

b - оставшаяся дробная часть периода начисления ( b = N / t - a ).

Пример 8.

Размер ссуды 20 млн. руб. Предоставлена на 28 месяцев. Номинальная ставка равна 60% годовых. Начисление процентов ежеквартальное. Вычислить наращенную сумму в трех ситуациях: 1) когда на дробную часть начисляются сложные проценты, 2) когда на дробную часть начисляются простые проценты 3) когда дробная часть игнорируется. Результаты сравнить.

Решение.

Начисление процентов ежеквартальное. Всего имеется кварталов.

1)

![]() = 73,713 млн. руб.

= 73,713 млн. руб.

2) = 73,875 млн. руб.

3) S=20(1+0,6/4) 9 = 70,358 млн . руб .

Из сопоставления наращенных сумм видим, что наибольшего значения она достигает во втором случае, т.е. при начислении на дробную часть простых процентов.

Эффективная ставка показывает, какая годовая ставка сложных процентов дает тот же финансовый результат, что и m -разовое наращение в год по ставке j / m .

Если проценты капитализируются m раз в год, каждый раз со ставкой j / m , то, по определению, можно записать равенство для соответствующих множителей наращения:

(1+i э ) n =(1+j/m) mn , (32)

где i э - эффективная ставка, а j - номинальная. Отсюда получаем, что связь между эффективной и номинальной ставками выражается соотношением

(33)

Обратная зависимость имеет вид

j=m[(1+i э ) 1/m -1]. (34)

Пример 9.

Вычислить эффективную ставку процента, если банк начисляет проценты ежеквартально, исходя из номинальной ставки 10% годовых.

Решение

i э =(1+0,1/4) 4 -1=0,1038, т.е. 10,38%.

Пример 10.

Определить какой должна быть номинальная ставка при ежеквартальном начислении процентов, чтобы обеспечить эффективную ставку 12% годовых.

Решение.

j =4[(1+0,12) 1/4 -1]=0,11495, т.е. 11,495%.

Учет (дисконтирование) по сложной ставке процентов

Здесь, также как и в случае простых процентов, будут рассмотрены два вида учета - математический и банковский.

Математический учет . В этом случае решается задача обратная наращению по сложным процентам. Запишем исходную формулу для наращения

S=P(1+i) n

и решим ее относительно P

, (35)

где

(36)

учетный или дисконтный множитель.

Если проценты начисляются m раз в году, то получим

![]() , (37)

, (37)

где

![]() (38)

(38)

дисконтный множитель.

Величину P , полученную дисконтированием S , называют современной или текущей стоимостью или приведенной величиной S . Суммы P и S эквивалентны в том смысле, что платеж в сумме S через n лет равноценен сумме P , выплачиваемой в настоящий момент.

Разность D = S - P называют дисконтом .

Банковский учет . В этом случае предполагается использование сложной учетной ставки. Дисконтирование по сложной учетной ставке осуществляется по формуле

P=S(1-d сл ) n , (39)

где d сл - сложная годовая учетная ставка.

Дисконт в этом случае равен

D=S-P=S-S(1-d сл ) n =S. (40)

При использовании сложной учетной ставки процесс дисконтирования происходит с прогрессирующим замедлением, так как учетная ставка каждый раз применяется к сумме, уменьшенной за предыдущий период на величину дисконта.

Номинальная и эффективная учетные ставки процентов

Номинальная учетная ставка . В тех случаях, когда дисконтирование применяют m раз в году, используют номинальную учетную ставку f . Тогда в каждом периоде, равном 1/ m части года, дисконтирование осуществляется по сложной учетной ставке f / m . Процесс дисконтирования по этой сложной учетной m раз в году описывается формулой

P=S(1-f/m) N , (41)

где N - общее число периодов дисконтирования (N = mn ).

Дисконтирование не один, а m раз в году быстрее снижает величину дисконта.

Эффективная учетная ставка . Под эффективной учетной ставкой понимают сложную годовую учетную ставку, эквивалентную (по финансовым результатам) номинальной, применяемой при заданном числе дисконтирований в году m .

В соответствии с определением эффективной учетной ставки найдем ее связь с номинальной из равенства дисконтных множителей

(1-f/m) mn =(1-d сл ) n ,

из которого следует, что

d сл =1-(1-f/m) m . (42)

Отметим, что эффективная учетная ставка всегда меньше номинальной.

Наращение по сложной учетной ставке. Наращение является обратной задачей для учетных ставок. Формулы наращения по сложным учетным ставкам можно получить, разрешая соответствующие формулы для дисконтирования (39 и 41) относительно S . Получаем

из P=S(1-d сл) n

![]() , (43)

, (43)

а из P = S (1- f / m ) N

![]() . (44)

. (44)

Пример 11.

Какую сумму следует проставить в векселе, если реально выданная сумма равна 20 млн. руб., срок погашения 2 года. Вексель рассчитывается, исходя из сложной годовой учетной ставки 10%.

Решение.

![]() млн.

руб.

млн.

руб.

Пример 12.

Решить предыдущую задачу при условии, что наращение по сложной учетной ставке осуществляется не один, а 4 раза в год.

Решение.

![]() млн. руб.

млн. руб.

Наращение и дисконтирование

Наращенная сумма при дискретных процентах определяется по формуле

S = P (1+ j / m ) mn ,

где j - номинальная ставка процентов, а m - число периодов начисления процентов в году.

Чем больше m , тем меньше промежутки времени между моментами начисления процентов. В пределе при m ® ¥ имеем

S= lim P(1+j/m) mn =P lim [(1+j/m) m ] n . (45)

m ® ¥ m ® ¥

Известно, что

lim (1+j/m) m =lim [(1+j/m) m/j ] j =e j ,

m ® ¥ m ® ¥

где e - основание натуральных логарифмов.

Используя этот предел в выражении (45), окончательно получаем, что наращенная сумма в случае непрерывного начисления процентов по ставке j равна

S = Pe jn . (46)

Для того, чтобы отличать ставку непрерывных процентов от ставок дискретных процентов, ее называют силой роста и обозначают символом d . Тогда

S=Pe d n . (47)

Сила роста d представляет собой номинальную ставку процентов при m ® ¥ .

Дисконтирование на основе непрерывных процентных ставок осуществляется по формуле

P=Se - d n . (48)

Связь дискретных и непрерывных процентных ставок

Дискретные и непрерывные процентные ставки находятся в функциональной зависимости, благодаря которой можно осуществлять переход от расчета непрерывных процентов к дискретным и наоборот. Формулу эквивалентного перехода от одних ставок к другим можно получить путем приравнивания соответствующих множителей наращения

(1+i) n =e d n . (49)

Из записанного равенства следует, что

d = ln (1+ i ) , (50)

i = e d -1 . (51)

Пример 13.

Годовая ставка сложных процентов равна 15%, чему равна эквивалентная сила роста,

Решение.

Воспользуемся формулой (50)

d = ln (1+ i )= ln (1+0,15)=0,13976,

т.е. эквивалентная сила роста равна 13,976%.

Расчет срока ссуды и процентных ставок

В ряде практических задач начальная (P ) и конечная (S ) суммы заданы контрактом, и требуется определить либо срок платежа, либо процентную ставку, которая в данном случае может служить мерой сравнения с рыночными показателями и характеристикой доходности операции для кредитора. Указанные величины нетрудно найти из исходных формул наращения или дисконтирования. По сути дела, в обоих случаях решается в известном смысле обратная задача.

Срок ссуды

При разработке параметров соглашения и оценивании сроков достижения желательного результата требуется определить продолжительность операции (срока ссуды) через остальные параметры сделки. Рассмотрим этот вопрос подробнее.

i .

S=P(1+i) n

следует, что

![]() (52)

(52)

где логарифм можно взять по любому основанию, поскольку он имеется как в числителе, так и в знаменателе.

m раз в году из формулы

S=P(1+j/m) mn

получаем

![]() (53)

(53)

d . Из формулы

P=S(1-d) n

имеем ![]() (54)

(54)

m раз в году. Из

P=S(1-f/m) mn

приходим к формуле

![]() (55)

(55)

При наращивании по постоянной силе роста. Исходя из

S = Pe d n

получаем

ln ( S / P )= d n . (56)

Расчет процентных ставок

Из тех же исходных формул, что и выше, получим выражения для процентных ставок.

А) При наращивании по сложной годовой ставке i . Из исходной формулы наращения

S=P(1+i) n

следует, что

(57)

Б) При наращивании по номинальной ставке процентов m раз в году из формулы

S=P(1+j/m) mn

получаем  (58)

(58)

В) При дисконтировании по сложной годовой учетной ставке d . Из формулы

P=S(1-d) n

имеем ![]() (59)

(59)

Г) При дисконтировании по номинальной учетной ставке m раз в году. Из

P=S(1-f/m) mn

приходим к формуле

(60)

(60)

Д) При наращивании по постоянной силе роста. Исходя из

S = Pe d n

получаем

(61)

Начисление процентов и инфляция

Следствием инфляции является падение покупательной способности денег, которое за период n характеризуется индексом J n . Индекс покупательной способности равен обратной величине индекса цен J p , т.е.

J n =1/ J p . (62)

Индекс цен показывает во сколько раз выросли цены за указанный промежуток времени.

Наращение по простым процентам

Если наращенная за n лет сумма денег составляет S , а индекс цен равен J p , то реально наращенная сумма денег, с учетом их покупательной способности, равна

C=S/J p . (63)

Пусть ожидаемый средний годовой темп инфляции (характеризующий прирост цен за год) равен h . Тогда годовой индекс цен составит (1+ h ).

Если наращение производится по простой ставке в течение n лет, то реальное наращение при темпе инфляции h составит

(64)

где в общем случае

![]() (65)

(65)

и, в частности, при неизменном темпе роста цен h ,

J p =(1+h) n . (66)

Процентная ставка, которая при начислении простых процентов компенсирует инфляцию, равна

(67)

Один из способов компенсации обесценения денег заключается в увеличении ставки процентов на величину так называемой инфляционной премии. Скорректированная таким образом ставка называется брутто-ставкой . Брутто-ставка, которую мы будем обозначать символом r , находится из равенства скорректированного на инфляцию множителя наращения по брутто-ставке множителю наращения по реальной ставке процента

(68)

откуда

![]() (69)

(69)

Наращение по сложным процентам

Наращенная по сложным процентам сумма к концу срока ссуды с учетом падения покупательной способности денег (т.е. в неизменных рублях) составит

(70)

где индекс цен определяется выражением (65) или (66), в зависимости от непостоянства или постоянства темпа инфляции.

В этом случае падение покупательной способности денег компенсируется при ставке i = h , обеспечивающей равенство C = P .

Применяются два способа компенсации потерь от снижения покупательной способности денег при начислении сложных процентов.

А) Корректировка ставки процентов , по которой производится наращение, на величину инфляционной премии. Ставка процентов, увеличенная на величину инфляционной премии, называется брутто-ставкой. Будем обозначать ее символом r . Считая, что годовой темп инфляции равен h , можем написать равенство соответствующих множителей наращения

(71)

где i - реальная ставка.

Отсюда получаем формулу Фишера

r=i+h+ih . (72)

То есть инфляционная премия равна h + ih .

Б) Индексация первоначальной суммы P . В этом случае сумма P корректируется согласно движению заранее оговоренного индекса. Тогда

S=PJ p (1+i) n . (73)

Нетрудно заметить, что и в случае А) и в случае Б) в итоге мы приходим к одной и той же формуле наращения (73). В ней первые два сомножителя в правой части отражают индексацию первоначальной суммы, а последние два - корректировку ставки процента.

Измерение реальной ставки процента

На практике приходится решать и обратную задачу - находить реальную ставку процента в условиях инфляции. Из тех же соотношений между множителями наращения нетрудно вывести формулы, определяющие реальную ставку i по заданной (или объявленной) брутто-ставке r .

При начислении простых процентов годовая реальная ставка процентов равна

(74)

(74)

При начислении сложных процентов реальная ставка процентов определяется следующим выражением

![]() (75)

(75)

Практические приложения теории

Рассмотрим некоторые практические приложения рассмотренной нами теории. Покажем как полученные выше формулы применяются при решении реальных задач по расчету эффективности некоторых финансовых операций, сравним различные методы расчетов.

Конвертация валюты и начисление процентов

Рассмотрим совмещение конвертации (обмена) валюты и наращение простых процентов , сравним результаты от непосредственного размещения имеющихся денежных средств в депозиты или после предварительного обмена на другую валюту. Всего возможно 4 варианта наращения процентов:

1. Без конвертации. Валютные средства размещаются в качестве валютного депозита, наращение первоначальной суммы производится по валютной ставке путем прямого применения формулы простых процентов.

2. С конвертацией. Исходные валютные средства конвертируются в рубли, наращение идет по рублевой ставке, в конце операции рублевая сумма конвертируется обратно в исходную валюту.

3. Без конвертации. Рублевая сумма размещается в виде рублевого депозита, на который начисляются проценты по рублевой ставке по формуле простых процентов.

4. С конвертацией. Рублевая сумма конвертируется в какую-либо конкретную валюту, которая инвестируется в валютный депозит. Проценты начисляются по валютной ставке. Наращенная сумма в конце операции обратно конвертируется в рубли.

Операции без конвертации не представляют сложности. В операции наращения с двойной конвертацией имеются два источника дохода: начисление процента и изменение курса. Причем начисление процента является безусловным источником (ставка фиксирована, инфляцию пока не рассматриваем). Изменение же обменного курса может быть как в ту, так и в другую сторону, и оно может быть как источником дополнительного дохода, так и приводить к потерям. Далее мы конкретно остановимся на двух вариантах (2 и 4), предусматривающих двойную конвертацию.

Предварительно введем следующие ОБОЗНАЧЕНИЯ:

P v - сумма депозита в валюте,

P r - сумма депозита в рублях,

S v - наращенная сумма в валюте,

S r - наращенная сумма в рублях,

K 0 - курс обмена в начале операции (курс валюты в руб.)

K 1 - курс обмена в конце операции,

n - срок депозита,

i - ставка наращения для рублевых сумм (в виде десятичной дроби),

j - ставка наращения для конкретной валюты.

ВАРИАНТ:ВАЛЮТА ® РУБЛИ ® РУБЛИ ® ВАЛЮТА

Операция состоит из трех этапов: обмена валюты на рубли, наращения рублевой суммы, обратное конвертирование рублевой суммы в исходную валюту. Наращенная сумма, получаемая в конце операции в валюте, составит

![]() .

.

Как видим, три этапа операции нашли свое отражение в этой формуле в виде трех сомножителей.

Множитель наращения с учетом двойной конвертации равен

,

,

где k = K 1 / K 0 - темп роста обменного курса за срок операции.

Мы видим, что множитель наращения m связан линейной зависимостью со ставкой i и обратной с обменным курсом в конце операции K 1 (или с темпом роста обменного курса k ).

Исследуем теоретически зависимость общей доходности операции с двойной конвертацией по схеме ВАЛЮТА ® РУБЛИ ® РУБЛИ ® ВАЛЮТА от соотношения конечного и начального курсов обмена k .

Простая годовая ставка процентов, характеризующая доходность операции в целом, равна

.

Подставим в эту формулу записанное ранее выражение для S v

.

.

Таким образом с увеличением k доходность i эфф падает по гиперболе с асимптотой -1/ n . См. рис. 2.

Рис. 2.

Исследуем особые точки этой кривой. Отметим, что при k =1 доходность операции равна рублевой ставке, т.е. i эфф = i . При k >1 i эфф < i , а при k <1 i эфф > i . На рис. 1 видно, при некотором критическом значении k , которое мы обозначим как k * , доходность (эффективность) операции оказывается равной нулю. Из равенства i эфф =0 находим, что k * =1+ ni , что в свою очередь означает K * 1 = K 0 (1+ ni ).

ВЫВОД 1: Если ожидаемые величины k или K 1 превышают свои критические значения, то операция явно убыточна (i эфф <0 ).

Теперь определим максимально допустимое значение курса обмена в конце операции K 1 , при котором эффективность будет равна существующей ставке по депозитам в валюте, и применение двойной конвертации не дает никакой дополнительной выгоды. Для этого приравняем множители наращения для двух альтернативных операций

![]() .

.

Из записанного равенства следует, что

![]()

или

![]() .

.

ВЫВОД 2: Депозит валюты через конвертацию в рубли выгоднее валютного депозита, если обменный курс в конце операции ожидается меньше max K 1 .

ВАРИАНТ:РУБЛИ ® ВАЛЮТА ® ВАЛЮТА ® РУБЛИ

Рассмотрим теперь вариант с двойной конвертацией, когда имеется исходная сумма в рублях. В этом случае трем этапам операции соответствуют три сомножителя следующего выражения для наращенной суммы

![]() .

.

Здесь также множитель наращения линейно зависит от ставки, но теперь от валютной ставки процентов. От конечного курса обмена он также зависит линейно.

Проведем теоретический анализ эффективности этой операции с двойной конвертацией и определим критические точки.

.

Отсюда, подставив выражение для S r , получаем

.

.

Зависимость показателя эффективности i эфф от k линейная, она представлена на рис. 3

Рис . 3.

При

k=1 i

эфф

=j

,

при

k>1 i

эфф

>j

,

при

k<1

i

эфф

Найдем теперь критическое значение k * , при котором i эфф =0 . Оно оказывается равным

или .

ВЫВОД 3: Если ожидаемые величины k или K 1 меньше своих критических значений, то операция явно убыточна (i эфф <0 ).

Минимально допустимая величина k (темпа роста валютного курса за весь срок операции), обеспечивающая такую же доходность, что и прямой вклад в рублях, определяется путем приравнивания множителей наращения для альтернативных операций (или из равенства i эфф = i )

![]() ,

,

откуда min или min .

ВЫВОД 4: Депозит рублевых сумм через конвертацию в валюту выгоднее рублевого депозита, если обменный курс в конце операции ожидается больше min K 1 .

Теперь рассмотрим совмещение конвертации валюты и наращение сложных процентов. Ограничимся одним вариантом.

ВАРИАНТ:ВАЛЮТА ® РУБЛИ ® РУБЛИ ® ВАЛЮТА k =1 i э = i , при k >1 i э < i , а при k <1 i э > i .

Критическое значение k , при котором эффективность операции равна нулю, т.е. i э =0 ,

определяется как k * =(1+ i ) n , что означает равенство среднегодового темпа роста курса валюты годовому темпу наращения по рублевой ставке: .

ВЫВОД 5: Если ожидаемые величины k или K 1 больше своих критических значений, то рассматриваемая операция с двойной конвертацией явно убыточна (i э <0 ).

Максимально допустимое значение k , при котором доходность операции будет равна доходности при прямом инвестировании валютных средств по ставке

Контур финансовой операции

Финансовая или кредитная операции предполагают сбалансированность вложений и отдачи. Понятие сбалансированности можно пояснить на графике.

Рис. 5.

Пусть ссуда в размере D 0 выдана на срок T . На протяжении этого срока в счет погашения задолженности производятся, допустим, два промежуточных платежа R 1 и R 2 , а в конце срока выплачивается остаток задолженности R 3 , подводящий баланс операции.

На интервале времени t 1 задолженность возрастает до величины D 1 . В момент t 1 долг уменьшается до величины K 1 = D 1 - R 1 и т.д. Заканчивается операция получением кредитором остатка задолженности R 3 . В этот момент задолженность полностью погашается.

Назовем график типа б) контуром финансовой операции . Сбалансированная операция обязательно имеет замкнутый контур, т.е. последняя выплата полностью покрывает остаток задолженности. Контур операции обычно применяется при погашении задолженности частичными промежуточными платежами.

С помощью последовательных частичных платежей иногда погашаются краткосрочные обязательства. В этом случае существуют два метода расчета процентов и определения остатка задолженности. Первый называется актуарным и применяется в основном в операциях со сроком более года . Второй метод назван правилом торговца . Он обычно применяется коммерческими фирмами в сделках со сроком не более года .

Замечание: При начислении процентов, как правило, используются обыкновенные проценты с приближенным числом дней временных периодов.

Актуарный метод

Актуарный метод предполагает последовательное начисление процентов на фактические суммы долга. Частичный платеж идет в первую очередь на погашение процентов, начисленных на дату платежа. Если величина платежа превышает сумму начисленных процентов, то разница идет на погашение основной суммы долга. Непогашенный остаток долга служит базой для начисления процентов за следующий период и т.д. Если же частичный платеж меньше начисленных процентов, то никакие зачеты в сумме долга не делаются. Такое поступление приплюсовывается к следующему платежу.

Для случая, показанного на рис. 5 б), получим следующие расчетные формулы для определения остатка задолженности:

K 1 =D 0 (1+t 1 i)-R 1 ; K 2 =K 1 (1+t 2 i)-R 2 ; K 2 (1+t 3 i)-R 3 =0,

где периоды времени t 1 , t 2 , t 3 - заданы в годах, а процентная ставка i - годовая.

Правило торговца

Правило торговца является другим подходом к расчету частичных платежей. Здесь возможны две ситуации.

1) Если срок ссуды не превышает, сумма долга с начисленными за весь срок процентами остается неизменной до полного погашения. Одновременно идет накопление частичных платежей с начисленными на них до конца срока процентами.

2) В случае, когда срок превышает год, указанные выше расчеты, делаются для годового периодазадолженности. В конце года из суммы задолженности вычитается наращенная сумма накопленных частичных платежей. Остаток погашается в следующем году.

При общем сроке ссуды T £ 1 алгоритм можно записать следующим образом

![]() ,

,

где S - остаток долга на конец срока,

D - наращенная сумма долга,

K - наращенная сумма платежей,

R j - сумма частичного платежа,

t j - интервал времени от момента платежа до конца срока,

m - число частичных (промежуточных) платежей.

Переменная сумма счета и расчет процентов

Рассмотрим ситуацию, когда в банке открыт сберегательный счет, и сумма счета в течение срока хранения изменяется: денежные средства снимаются, делаются дополнительные взносы. Тогда в банковской практике при расчете процентов часто используют методику расчета с вычислением так называемых процентных чисел . Каждый раз, когда сумма на счете изменяется, вычисляется процентное число C j за прошедший период j , в течение которого сумма на счете оставалась неизменной, по формуле

,

где t j - длительность j -го периода в днях.

Для определения суммы процентов, начисленной за весь срок, все процентные числа складываются и их сумма делится на постоянный делитель D :

,

где K - временная база (число дней в году, т.е. 360 либо 365 или 366), i - годовая ставка простых процентов (в %).

При закрытии счета владелец получит сумму равную последнему значению суммы на счете плюс сумму процентов.

Пример 14.

Пусть 20 февраля был открыт счет до востребования в размере P 1 =3000 руб., процентная ставка по вкладу равнялась i =20% годовых. Дополнительный взнос на счет составил R 1 =2000 руб. и был сделан 15 августа. Снятие со счета в размере R 2 =-4000 руб. зафиксировано 1 октября, а 21 ноября счет был закрыт. Требуется определить сумму процентов и общую сумму, полученную вкладчиком при закрытии счета.

Решение.

Расчет будем вести по схеме (360/360). Здесь имеются три периода, в течение которых сумма на счете оставалась неизменной: с 20 февраля по 15 августа (P 1 =3000, t 1 =10+5*30+15=175), с 15 августа по 1 октября (P 2 = P 1 + R 1 =3000+2000=5000 руб., t 2

Сумма, выплачиваемая при закрытии счета, равна

P 3 +I=1000+447.22=1447 руб . 22 коп .

Теперь покажем связь этой методики с формулой простых процентов. Рассмотрим в алгебраическом виде представленный выше пример.

C умму, выплачиваемую при закрытии счета, найдем следующим образом

Таким образом, мы получили выражение, из которого следует, что на каждую сумму, добавляемую или снимаемую со счета, начисляются проценты с момента совершения соответствующей операции до закрытия счета. Эта схема соответствует правилу торговца, рассмотренному в разделе 6.2.

Изменение условий контракта

В практике часто возникает необходимость в изменении условий контракта: например, должник может попросить об отсрочке срока погашения долга или, напротив, изъявить желание погасить его досрочно, в ряде случаев может возникнуть потребность объединить (консолидировать) несколько долговых обязательств в одно и т.д. Во всех этих случаях применяется принцип финансовой эквивалентности старых (заменяемых) и новых (заменяющих) обязательств. Для решения задач по изменению условий контракта разрабатывается так называемое уравнение эквивалентности , в котором сумма заменяемых платежей, приведенных к какому-либо одному моменту времени, приравнивается сумме платежей по новому обязательству, приведенных к той же дате. Для краткосрочных контрактов применяются простые процентные ставки, а для средне- и долгосрочных - сложные ставки.