Активы компании как проверить. Как проверить финансовую состоятельность предприятия партнеров

Чистые активы общества - это те собственные средства компании, которые останутся у нее после того, как она рассчитается со всеми кредиторами. То есть это разница между активами компании и ее обязательствами с учетом небольших корректировок. Иной способ определить показатель чистых активов - это взять итоговый показатель раздела III баланса «Капитал и резервы» и также скорректировать его на некоторые суммы. То есть чистые активы - это капитал ООО.

Расчет чистых активов по балансу

Стоимость чистых активов определяется по данным бухгалтерского баланса по формуле (п. 2 ст. 30 Закона от 08.02.98 N 14-ФЗ ; Порядок, утв. Приказом Минфина от 28.08.2014 № 84н):

Из этой формулы хорошо видно, что собственный капитал и чистые активы - это по сути одно и то же.

Или же можно использовать такую формулу расчета чистых активов по балансу:

Расчет чистых активов в 2018 году производится по этим же формулам.

Чистые активы: строка бухотчетности

Сумма чистых активов отражается в бухгалтерской отчетности в разделе 3 «Чистые активы» Отчета об изменениях капитала.

Если чистые активы меньше уставного капитала

Если у вашей компании чистые активы стали меньше уставного капитала, то вы обязаны уменьшить уставный капитал до уровня чистых активов и зарегистрировать такое уменьшение в ЕГРЮЛ (). То есть, как минимум после составления годовой бухгалтерской отчетности, нужно сравнивать уставный капитал и чистые активы.

Кроме того, действует такое правило. Если ООО принимает решение выплатить участникам дивиденды, но в результате начисления дивидендов стоимость чистых активов станет меньше, чем требуется, то начислять дивиденды в планируемой сумме нельзя. Нужно уменьшить распределяемую на дивиденды прибыль до величины, при которой указанное выше соотношение будет выполняться.

Вместе с тем, никакой ответственности за нарушение требования о соотношении уставного капитала и чистых активов не установлено.

Отрицательные чистые активы

Если же чистые активы стали меньше размера минимального уставного капитала (10 000 руб.) либо чистые активы вообще ушли в минус, то ООО подлежит ликвидации (п. 3 ст. 20 Закона от 08.02.98 N 14-ФЗ).

Оценка чистых активов

Налоговая служба также анализирует бухгалтерскую отчетность компаний и отбирает те из них, у кого чистые активы менее уставного капитала. Ведь отрицательные или просто маленькие чистые активы - это результат большого убытка в текущем или прошлых периодах. После этого руководитель компании приглашается на комиссию в ИФНС, где ему предлагается повысить чистые активы до нужного уровня.

Увеличение чистых активов

Для увеличения чистых активов существует несколько способов:

- провести в бухгалтерском учете переоценку имущества (основных средств и нематериальных активов) (п. 15 ПБУ 6/01);

- проверить кредиторскую задолженность (возможно по каким-то долгам истекли сроки исковой давности);

- получить помощь от участников общества (вклад в имущество ООО).

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets ) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов. Формула расчета

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Величина чистых активов рассчитывается на основе данных бухгалтерского баланса (Форма №1), и формула имеет следующий вид:

Пример расчета стоимости чистых активов бизнеса в Excel

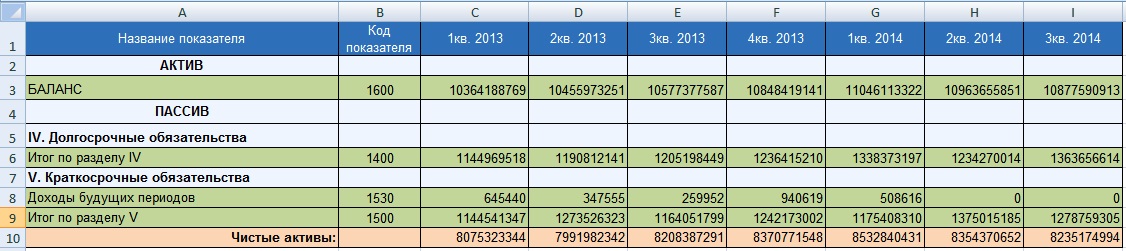

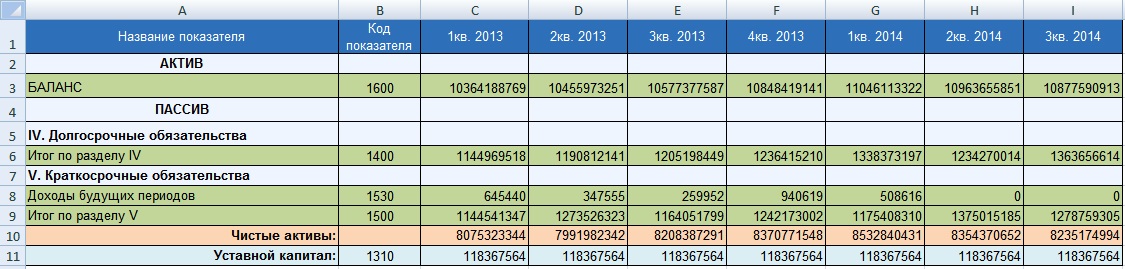

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы

=C3-(C6+C9-C8)

Видео-урок: «Расчет величины чистых активов»

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ « «).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

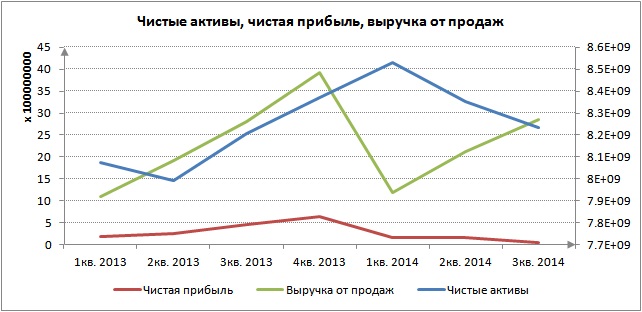

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ ). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ ). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах ). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и . Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Отвечает Василий Шарапов,

заместитель руководителя юридического департамента, «Сити - XXI век», Москва

Срочно проверьте своих партнеров!

Вы знаете, что налоговики при проверке могут цепляться к любому подозрительному факту о контрагенте ? Поэтому очень важно проверять тех, с кем Вы работаете. Сегодня, Вы можете бесплатно получить информацию о прошедших проверках Вашего партнера, а главное получить перечень выявленных нарушений!

Финансовая состоятельность предприятия партнеров является залогом успешного сотрудничества. Если компания намерена заключить долгосрочную сделку на крупную сумму с новым контрагентом, полезно выяснить размер его уставного капитала, а также состав текущих активов и пассивов. Небезопасно с финансовой точки зрения совершать крупные сделки с фирмами, уставный капитал которых минимален (10 000 руб.) или которые имеют устойчивый значительный дефицит бюджета. В этой ситуации велик риск банкротства или судебного преследования контрагента со стороны третьих лиц, что может негативно отразиться на деловых интересах компании.

Сведения о финансовой деятельности контрагента содержатся в его бухгалтерской отчетности (баланс, отчет о прибылях и убытках и т. д.), а данные по бухгалтерской отчетности могут быть запрошены в органах государственной статистики по его местонахождению.

- Коммерческая тайна: способы защиты и меры наказания за разглашение

Определенную информацию о контрагенте может дать анализ деятельности его финансовых партнеров, например банков, в которых он открыл расчетные счета. Если банк, в котором обслуживается контрагент, замечен в неблагонадежных финансовых операциях, это косвенный негативный сигнал для компании.

Значительный интерес представляет информация об участии контрагента в качестве ответчика в судебных конфликтах. Судебные акты системы арбитражных судов публикуются в интернете в специальном банке решений арбитражных судов (http://ras.arbitr.ru). С июня 2010 года подобная практика получила распространение и в системе судов общей юрисдикции России.

Действия юриста при подобной проверке также зависят от специфики бизнеса контрагента и содержания предстоящей сделки с ним.

Так, если предметом сделки выступает земельный участок или иной объект недвижимости, рекомендуется за небольшую плату получить выписку из единого государственного реестра прав на недвижимое имущество и сделок с ним по данному объекту в Росреестре России. Если в соответствии с законом для исполнения сделки требуется участие контрагента в саморегулируемой организации, необходимо получить от него документальное подтверждение такого участия.

- Демпинг: плюсы и минусы использования для компаний

Проверка надежности партнера поможет снизить риски дальнейшей работы с ним. С другой стороны, этот процесс может существенно задерживать совершение сделки, что в некоторых случаях недопустимо. Для того чтобы минимизировать этот негативный фактор, рекомендуется максимально упростить и регламентировать процесс проверки.

Эксперта по взысканию долгов юридических лиц Елены Герасимовой, далеко не все кредиторы собирают данные о благонадёжности фирм, с которыми они планируют подписать договор, однако делать это необходимо в отношении каждого потенциального контрагента.

Список простых, но необходимых действий для проверки контрагента

- На странице «Риски бизнеса: проверь себя и контрагента» сайта ФНС России выяснить:

- не ведётся ли процедура банкротства, не инициирована ли реорганизация/ликвидация предприятия;

- не является ли подрядчик неплательщиком налогов;

- не числится ли его юридический адрес за сотней «однодневок».

- Получить ВЫПИСКУ из ЕГРЮЛ . Выписка позволит определить как давно компания работает на рынке, кто является учредителями компании и кто является единоличным органом управления фирмы, имеющим право действовать без доверенности.

- Кроме сайта налоговиков, обязательно следует посетить:

- сайт судебных приставов , чтобы убедиться, что в отношении интересующего лица не ведётся исполнительное производство, а если ведется, то определить сумму предъявленных ему требований;

- КАРТОТЕКУ арбитражных дел , с целью выяснить, кто и почему судится с Вашим потенциальным партнёром;

- РЕЕСТР недобросовестных поставщиков в Единой информационной системе в сфере закупок, чтобы узнать, не уклонялся ли контрагент от выполнения принятых обязательств по госконтрактам;

- Если деятельность организации лицензируется, либо для осуществления деятельности необходимо входить в государственный реестр или быть участником СРО, необходимо получить у контрагента соответствующие документы.

Если собранные в отношении контрагента сведения позволяют сделать вывод о его предполагаемой благонадежности, следует также уделить внимание требованиям, которые предъявляются законодательством и к самой сделке:

- запросить у контрагента устав и бухгалтерский баланс на последнюю отчетную дату. В Уставе будет прописан порядок согласования крупной сделки, по балансу за последнюю отчетную дату мы узнаем размер активов фирмы, чтобы определить крупность сделки для данного партнера. Согласно ст. 46 ФЗ «Об обществах с ограниченной ответственностью», крупной будет считаться сделка, связанная даже с косвенной возможностью отчуждения собственности, цена которой составляет более 25% от размера всего капитала ООО. Например, при проверке баланса за 3 квартал 2015 года выявлено, что активы составляют 100 миллионов рублей. Тогда любая операция на сумму свыше 25 миллионов рублей, не относящаяся к обычной хозяйственной деятельности, должна быть одобрена учредителем ООО в письменной форме. Для АО аналогичный порядок утверждения крупных сделок акционерами установлен ст. 79 закона №208-ФЗ».

- если сделка подписывается по доверенности, необходимо определить есть ли у лица, подписывающего договор, полномочия на его заключение, а так же срок действия таких полномочий.

При значительных суммах сделок, специалисты рекомендуют проверять информацию о контрагенте не единожды при заключении договора, а проводить мониторинг «состояния дел» с определенной периодичностью. Это позволит на ранних стадиях выявить наличие проблемы с неплатежами и принять соответствующие меры.

Платежеспособность предприятия подразумевает под собой возможность компании своевременно "погашать" суммы по имеющимся долгам и обязательствам в текущий промежуток времени. Анализ платежеспособности позволяет рассмотреть активы фирмы в виде обеспечения ее долгов.

Рассчитайте величину второго показателя (коэффициента быстрой платежеспособности). Он определяется в виде отношения величины дебиторской задолженности, финансовых краткосрочных вложений и суммы денежных средств к значению краткосрочных обязательств фирмы. То есть при расчете этого коэффициента, необходимо из суммы активов предприятия вычесть его запасы. Ведь запасы имеют не только наименьшую ликвидность, но и в случае их необходимой, быстрой продажи, цена от реализации может быть намного ниже стоимости их приобретения или изготовления. Нормативное значение для подобного коэффициента – 1.

Определите величину коэффициента абсолютной платежеспособности. Его можно рассчитать в виде отношения денежных средств к сумме краткосрочных обязательств организации. Этот показатель показывает, какая доля долгов может быть возвращена на данный момент за счет имеющихся у фирмы денежных средств. В свою очередь, нормативное значение такого коэффициента - 0,25.

Вычислите коэффициент восстановления платежеспособности, если произведенные ранее расчеты показали наличие у компании финансовых проблем. Для этого нужно рассчитать отношение коэффициента ликвидности предприятия к его нормативному значению по формуле: Кв = (Ктл к - Ктл н + 6/Т(Ктл к))/2. В качестве пункта «Ктл к» укажите коэффициент текущей ликвидности предприятия на конец отчетного периода; вместо Ктл н подставьте вычисленное значение коэффициента текущей ликвидности на начало периода. «Т» означает отчетный период (сумма входящих в него месяцев), а коэффициентом «6» обозначается нормативный период восстановления платежеспособности. В случае превышения коэффициента восстановления платежеспособности значения «1» предприятие имеет реальные шансы на восстановление своей платежеспособности в течение последующих шести месяцев.